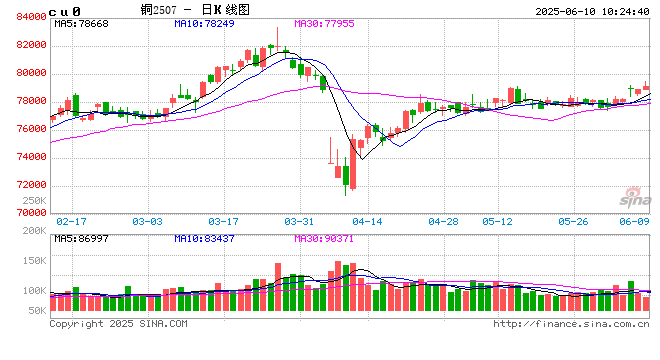

铜:

隔夜LME铜上涨1.01%至9768.5美元/吨;SHFE铜主力上涨0.84%至79330元/吨;国内现货进口持续亏损。宏观方面,美联储调查显示,5月美国消费者对未来通胀的预期全面下降,为2024年来首次,其中短期通胀预期降幅最大,另外消费者信心有所改善。虽然美联储担忧通胀回升,但从数据来看也在为下半年降息持续铺路。国内方面,中国5月CPI同比降0.1%,环比由增转降,PPI同比降幅扩大至3.3%;中国5月按美元计出口同比增长4.8%,进口下降3.4%。库存方面,LME铜下降10000吨至122400吨;Comex铜增加1672吨至172112吨;SMM周一统计全国主流地区铜库存环比上周五微增0.07万吨至14.95万吨。需求方面,淡季来临,终端需求订单逐步放缓。弱势美元、内外去库和低库存格局、国内现货紧张以及美国232调查是否加征关税的不确定性依然是推动多头的有利因素,而美政府左右摇摆的关税态度以及由此带来的全球经济走向的不确定性则成为主要的看空因素。从国内来看,虽有涨价修复进口盈亏的可能性,但淡季来临下需求阶段性下滑也是不争的事实,因此我们认为这种震荡格局可能还会延续一段时间。继续关注78000~80000元/吨区间,若有效突破价格则可能更进一步,否则铜可能再次回落整理。

镍&不锈钢:

隔夜LME镍跌0.94%报15330美元/吨,沪镍跌0.29%报121730元/吨。库存方面,昨日LME库存减少900吨至200724吨,国内 SHFE 仓单减少48吨至22251吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水下跌150元/吨至100元/吨。镍矿价格暂时表现坚挺,国内镍铁成交价格有小幅反弹迹象,但大厂招标价格维持940元/镍点。不锈钢方面来看,原料价格持稳,供应端国内及印尼方面均有减产,库存周度表现小幅去化,6月整体过剩格局将逐渐缓解,但中期来看仍受终端需求疲软压制。新能源方面,品种价格表现平稳,6月需求排产难有大量新增。一级镍方面,6月供应环比延续下降,国内周度库存去化。综合来看,原料成本坚挺为托底,一级镍基本面好转成为市场利多因素,但向上受到下游需求制约,整体仍篇震荡运行,关注镍矿升水和一级镍库存表现。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2509收于2883元/吨,跌幅0.41%,持仓减仓588手至30万手。沪铝震荡偏强,隔夜AL2507收于20060元/吨,涨幅0.27%。持仓增仓1032手至18.3万手。现货方面,SMM氧化铝价格回落至3265元/吨。铝锭现货升水收至70元/吨。佛山A00报价小幅回涨至20080元/吨,对无锡A00贴水110元/吨,下游铝棒加工费多地持稳;铝杆1A60、6/8系及低碳铝杆加工费均持稳。铸造铝合金期货今日上市,首批合约2511至2605挂牌基准价均为18365元/吨偏低,或冲高回落。氧化铝扭亏为盈,企业复产规模加快,现货格局改善,库存逐渐承压。矿价前期炒作空间不再、后续支撑有限,现货锚定成本定价存在同步回调,期货盘整为主。美国再度提升铝进口关税,风险溢价影响淡化后引发外需走弱逻辑。因各地铝水比例提升,铝锭到货量压减延续去库,但周转和去库速度放缓。电解铝多空交织、偏弱调整。

工业硅&多晶硅:

9日多晶硅震荡偏弱,主力2507收于34105元/吨,日内跌幅2.24%,持仓减仓796手至64383手;SMM多晶硅N型硅料价格36500元/吨,最低交割品N型硅料价格持稳在36500元/吨,现货对主力升水扩至2395元/吨。工业硅震荡偏强,主力2507收于7475元/吨,日内涨幅2.33%,持仓增仓16472手至17.8万手。百川工业硅现货参考价8750元/吨,较上一交易日持稳。最低交割品#553价格降至7600元/吨,现货升水收至245元/吨。西南丰水电价全面下调,叠加硅煤和电极不断下移,工业硅成本重心持续回调,硅厂丰水季开工水平压产到极限,仍未能扭转当前过剩状态。需求端变量不多,后续只能仰仗中大型减产动态,工业硅短期延续探底节奏。多晶硅延续全面降负荷,后续仍有行业自律扩大限产额度可能。新一轮签单落地,量级有限且现货交易角度引导低品相对高品更抗跌。多晶硅延续弱势。

碳酸锂:

昨日碳酸锂期货2507合约跌0.16%至60700元/吨。现货价格方面,电池级碳酸锂平均价涨50元/吨至60250元/吨,工业级碳酸锂平均价涨50元/吨至58650元/吨,电池级氢氧化锂(粗颗粒)下跌420元/吨至61700元/吨,电池级氢氧化锂(微粉)跌415元/吨至66850元/吨。仓单方面,昨日仓单库存减少190吨至33119吨。价格方面,上周五锂矿价格有止跌迹象。供应端,周度产量环比增加,6月产量供应环比增速明显。需求端,据各家初步排产数据来看增量不显。库存端,周度库存重回增加,下游小幅减少,上游和中间环节有所增加。综合来看,需要考虑的是,一方面,当前矿山端并未有新的停减产动作,同时,从国内排产来看,6月过剩格局将进一步扩大;另一方面,锂矿的价格表现相对滞后,如果锂盐价格快速走强,生产和套保动力将再次显现,对价格进一步产生压力,就目前来看,锂矿库存已经得到一定消化。当前价格水平基本处在阶段性底部区间,多空博弈加剧,价格可能会受到资金扰动,但实际基本面没有出现拐点,关注仓单情况。

还没有评论,来说两句吧...