来源:国元期货研究

宏观:在美元下行周期中利好铅价。

原生铅:下半年原生铅供应或稳中小增。

再生铅:再生铅产量可能呈现三季度增产,四季度减产的趋势。

需求:下半年需求端回归旺季,预计对铅价支撑较强。

库存:随着需求回暖,库存或逐步去化。

总结:下半年随着需求增长,原生铅盈利模式及再生铅废料瓶颈带来的供应限制或推高铅价。

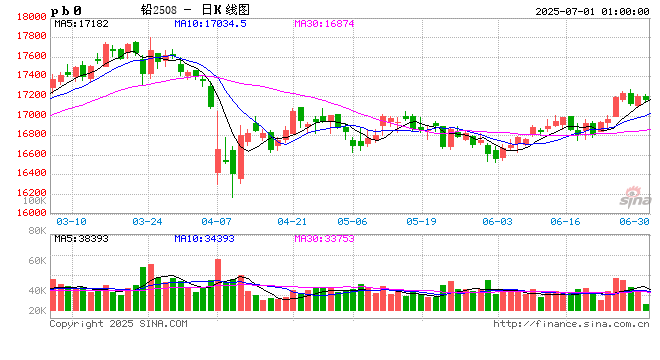

一、行情回顾

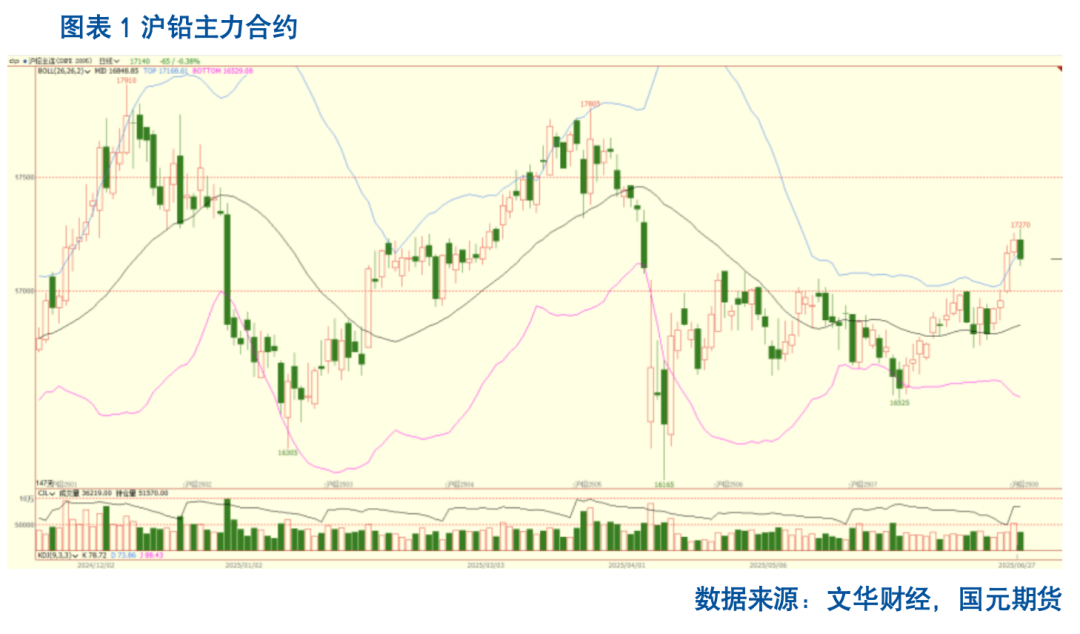

2025年上半年,铅价冲高回落。具体来看,春节期间,下游与再生铅冶炼端复产存在时间差,铅锭阶段性供需错配,叠加美国关税政策延期,宏观和基本面共振带动铅价偏强运行。随后,下游电池企业及再生铅冶炼厂均处于复产阶段,供需双增背景下,铅价阶段性盘整。进入3月后,美国关税政策反复、衰退预期增加,美元指数大幅回落,宏观利好有色板块,基本面上,铅下游需求回暖,但供应受环保限产扰动,呈现供减需增的趋势,铅价受宏观及基本面提振快速拉涨。

随后4月铅下游淡季影响逐步显现,同时,美国关税政策超预期打压出口需求,需求端支撑松动,基本面和宏观共振致铅价大幅下行。5月中旬,中美关税政策缓和,但对铅蓄电池实际出口提振有限,而国内终端需求仍处于淡季,需求疲软拖累下,铅价震荡偏弱。进入6月后,下游需求回暖,但再生铅生产受环保限产影响,复产情况不及预期,铅锭基本面收紧带动铅价震荡上行。

伦铅方面,上半年美元指数在关税政策反复、美国衰退预期影响下,整体震荡下行,但伦铅走势与美元指数有部分背离。具体来看,年初开始,新政部分兑现叠加美联储降息预期上调形成利好;随后关税政策反复加速美元下行节奏,伦铅维持上行;但3月下旬,关税政策超预期叠加美国债务隐患加剧,市场对美国衰退预期交易,工业品价格与美元指数同时下跌,伦铅受此影响也大幅下挫,随后关税政策缓和、宏观数据回暖,市场信心恢复,叠加美指在美元去中心化趋势下持续走弱,托底伦铅向上修复。

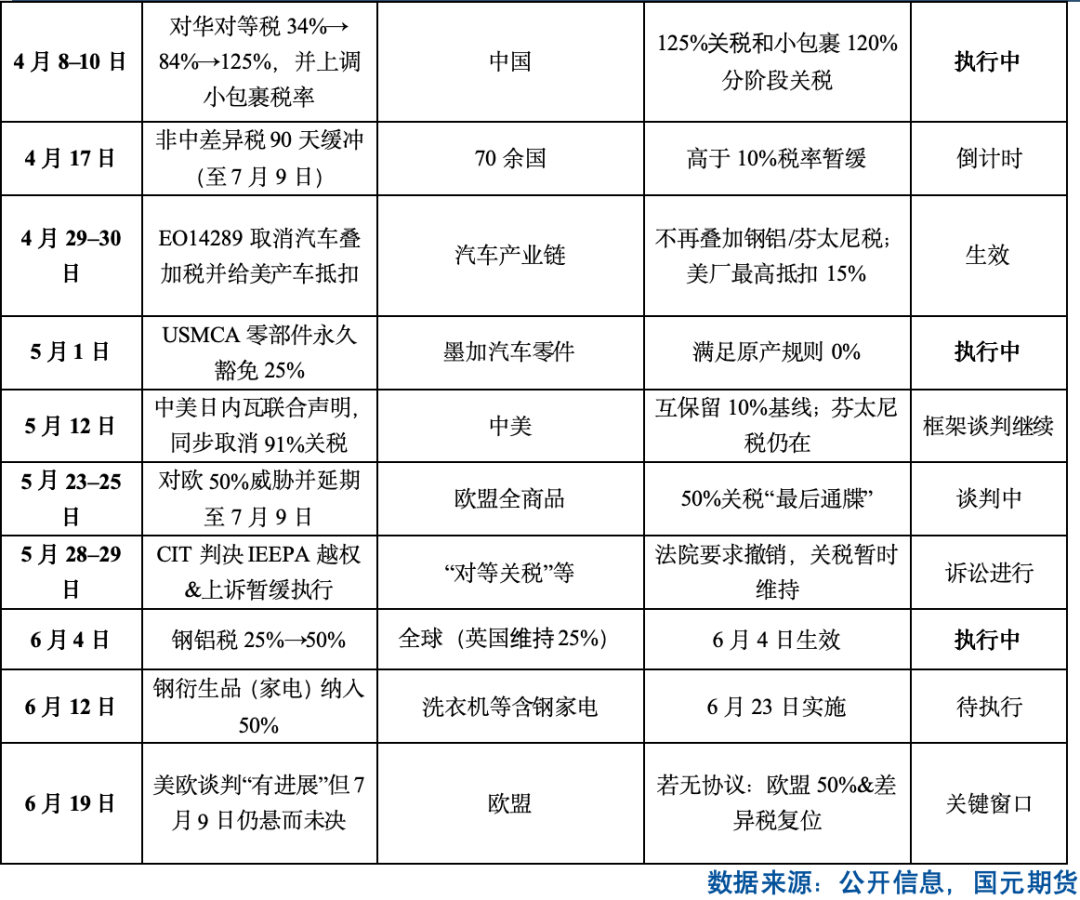

二、美元进入下行周期

宏观方面,上半年主要围绕美国政策进行博弈。1月制造业及就业数据回暖,市场完全消化的降息预期延后至10月,上半月美元指数整体走势偏强,有色板块承压运行。随后公布的通胀数据低于预期,市场将降息预期调整至7月底前,叠加特朗普上任后部分政策如期兑现,下半月美元指数走势偏弱,利好有色金属板块。进入2月后宏观主线切换向美国政策,2月开始美国对墨西哥和加拿大的关税政策多次调整,市场预期落空,美元指数震荡下行;但随着美国关税政策范围扩大,各经济体出台反制措施,叠加美国债务隐忧逐步体现,市场开始交易衰退预期,导致有色金属价格普跌;随后美国关税政策反复,通胀及就业数据保持韧性,市场恐慌情绪缓和,但由于美国减税法案在众议院通过、穆迪下调美国信用评级,市场对美国财政赤字担忧仍存,叠加关税政策前景仍有较大不确定性,导致有色板块向上修复路径受阻。6月下旬,中美关税协议达成叠加美联储降息进程有加快迹象,美元指数加速下行,带动有色板块普涨。

中长期来看,宏观对有色板块的影响可能偏多。

三、原料供应增加

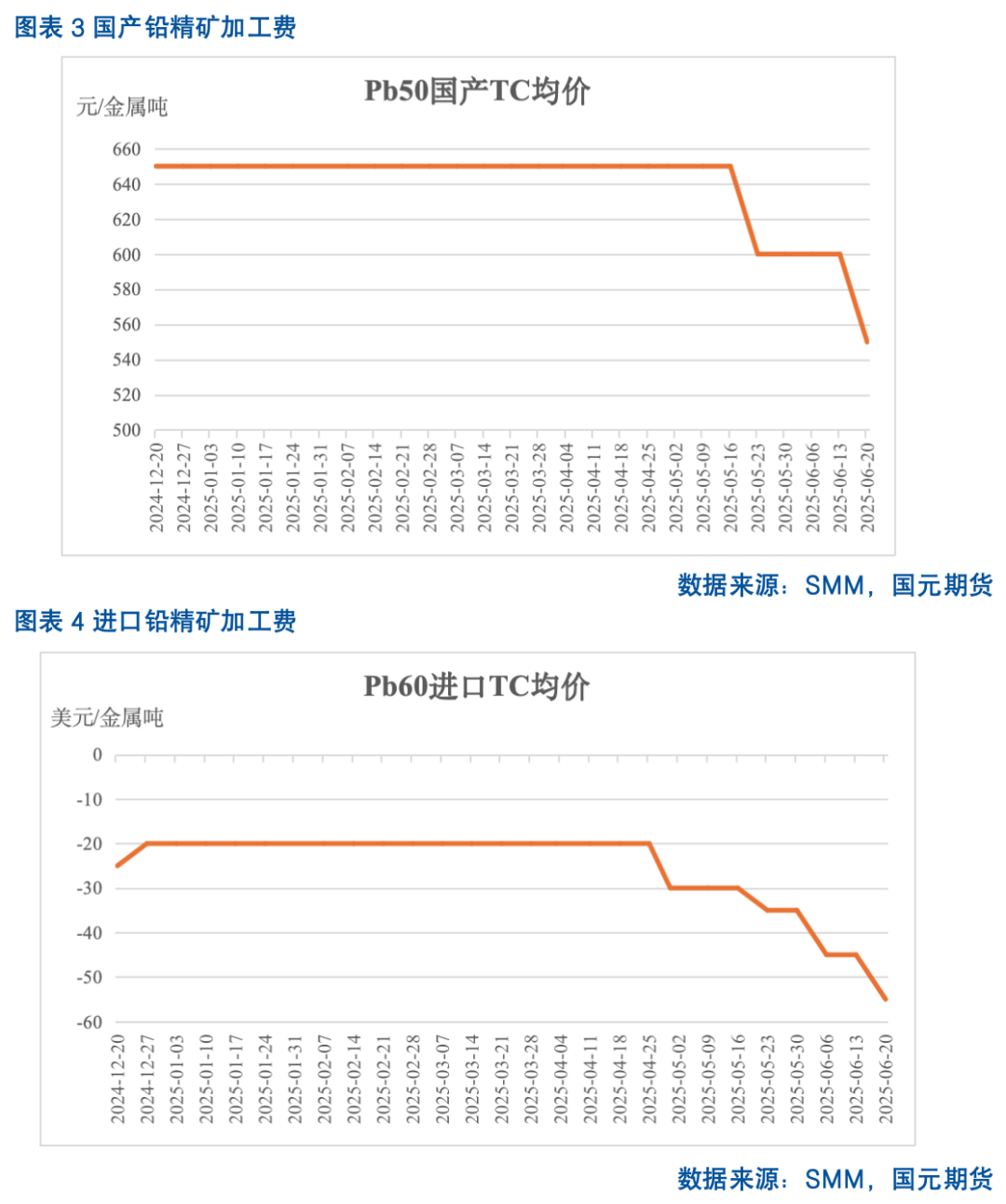

3.1矿石供应稳中小增

WBMS数据显示,2025年4月,全球铅矿产量为40.02万吨。2025年1-4月,全球铅矿产量为149.45万吨。

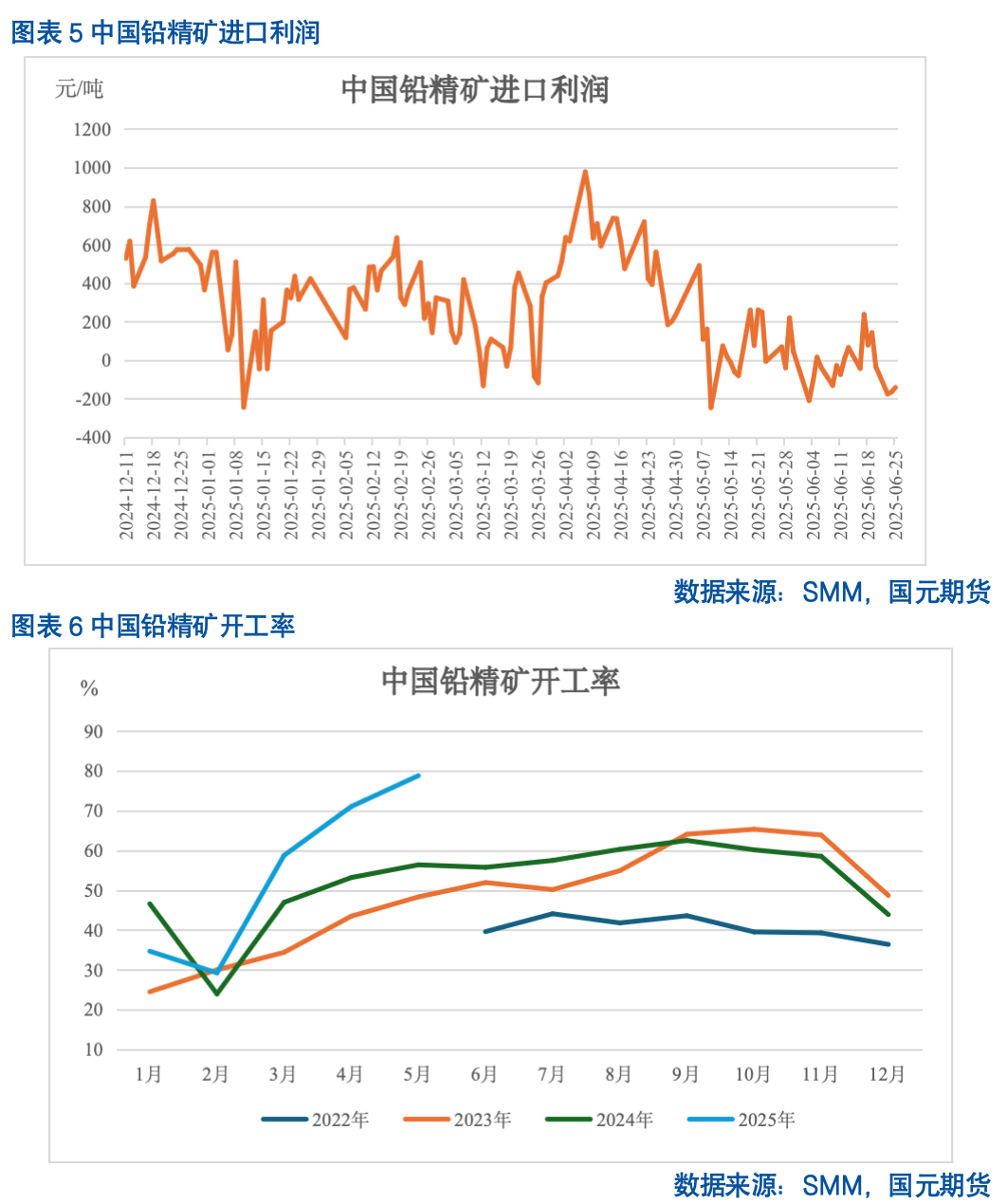

矿石进口方面,由于年初国内冶炼厂签订长单量级增加,1-5月国内铅精矿进口量同比增32.05%,但在海外矿山投产不及预期的背景下,海外矿石散单进口有限,环比减15.91%。

国内矿山方面,上半年国内铅精矿加工费维持低位,国内矿山利润维持偏高水平,矿山生产积极性较强,2025年1-5月铅精矿产量同比增加15.61%,环比受一季度北方矿山季节性减产及假期因素影响,小幅减4.5%,矿石供应较2024年明显恢复。开工率数据来看,1-5月矿山平均开工率同比增6.17个百分点。对于下半年国内矿山生产情况,下半年国内北方矿山在11-12月才会出现季节性减产,整体影响较上半年减弱。

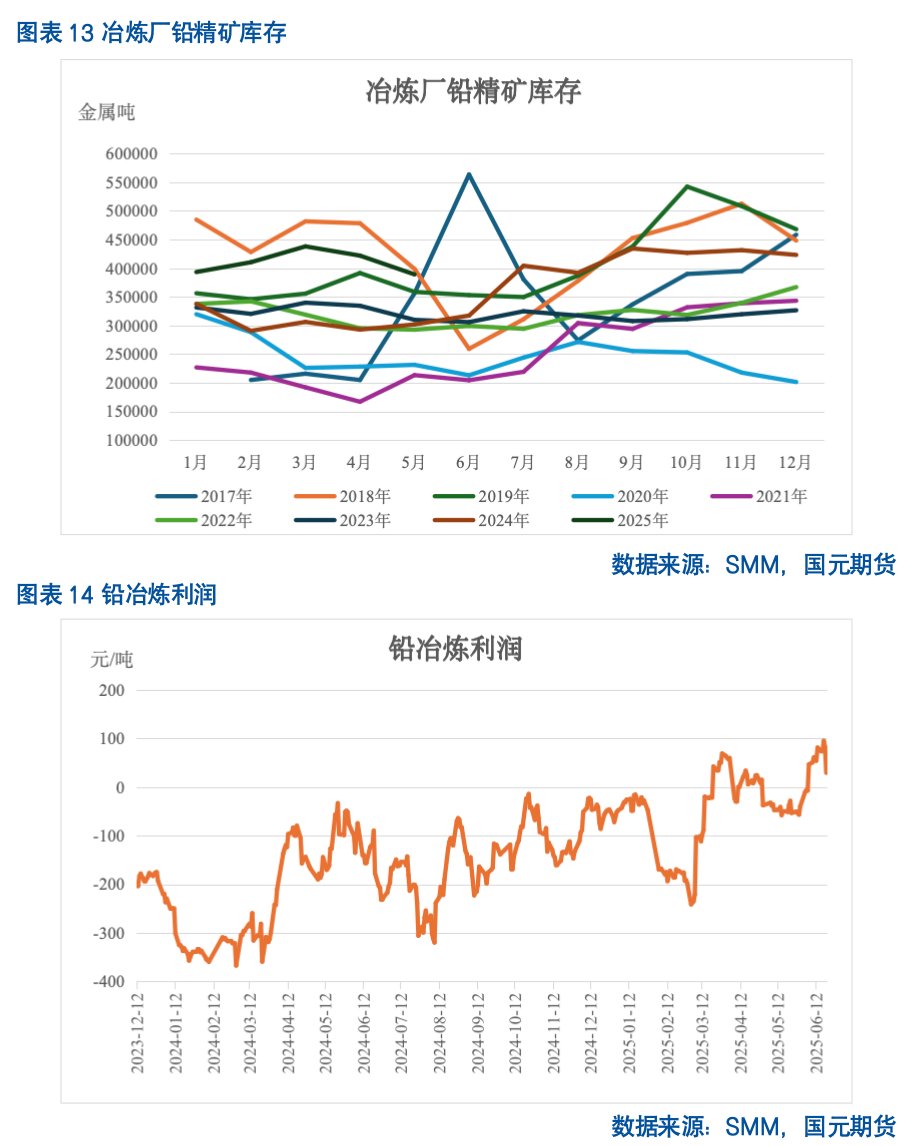

从矿石库存来看,1-5月港口铅精矿库存维持低位;5月冶炼厂库存较2024年底减8.04%;较2024年同期增28.93%;较近5年同期均值增44.21%,说明当前铅精矿库存仍维持在历史偏高水平,但矿石宽松程度较前期收紧。

从加工费来看,随着冶炼厂高开工率运行,矿石宽松程度较前期收紧,叠加冶炼端高富含的矿石偏好导致高富含矿石紧张程度加剧,上半年国产和进口加工费分别下调100元/金属吨和35美元/干吨。

综合来看,预计矿石供应较去年下半年或呈现稳中小增。

3.2废料供应恢复

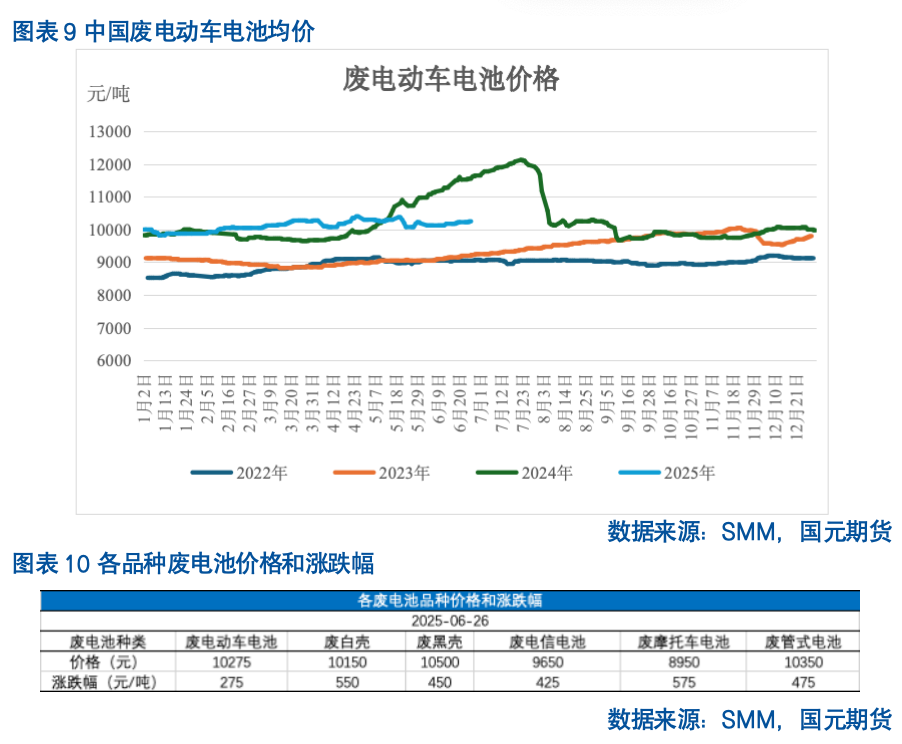

上半年来看,春节前后为铅蓄电池替换旺季,3月后铅蓄电池替换需求转弱,废电瓶供应明显收紧,虽然再生铅炼厂大规模减产配合炼厂集体降低废电瓶回收价,引发回收商抛售情绪,阶段性缓解了废电瓶供应紧张的局面,但在铅蓄电池替换淡季中,废电瓶实际供应较为有限,废电瓶供应短期释放后再次收紧,倒逼冶炼企业上调废电瓶收购价,据SMM调研显示,部分企业反馈尽管上调废电瓶收购价,但到货量较去年同期下滑约50%。在此背景下,上半年废电瓶价格仅春节前后小幅下降,大多时间处于10000元/吨上方的历史偏高水平。

综合来看,下半年废电瓶供应将跟随铅蓄电池替换旺季的到来逐步增加,废电瓶收购价或出现小幅下调。

四、铅锭供应增加,进口料有增量

4.1 原生铅产量小增

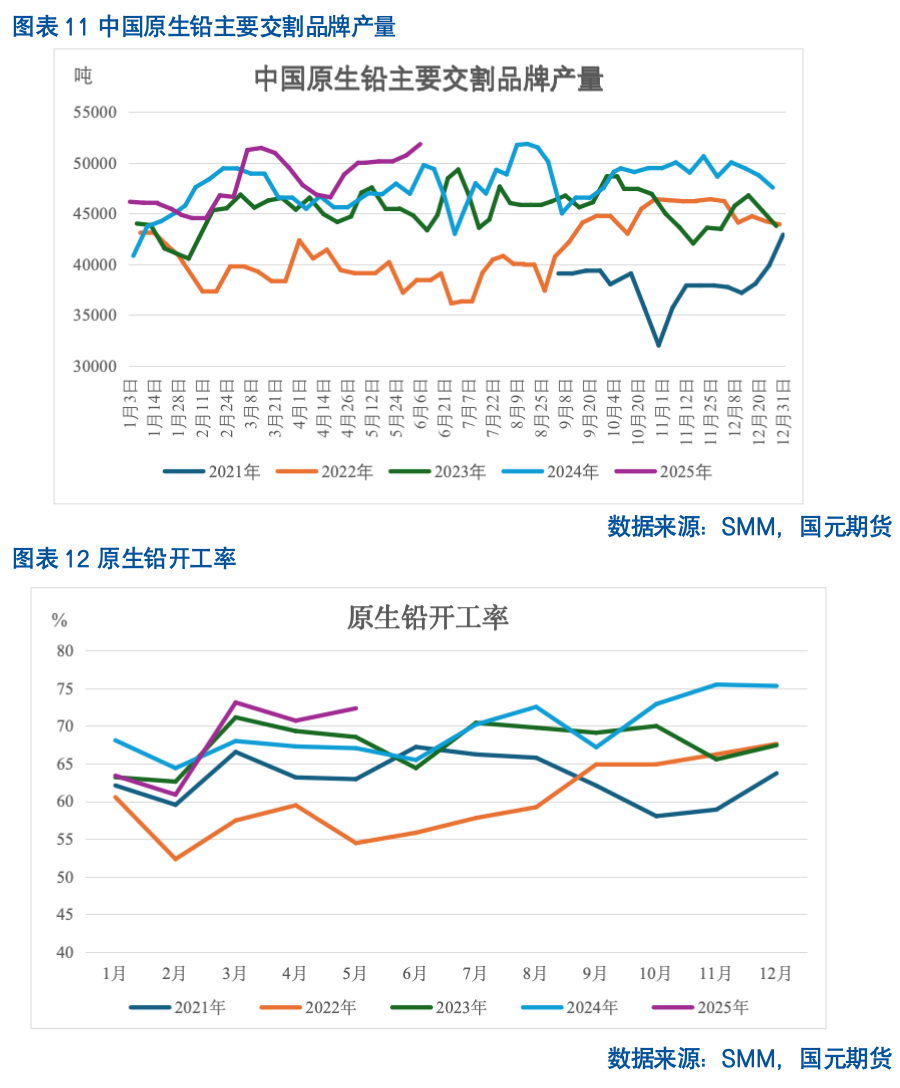

ILZSG数据显示, 2025年前4个月,全球铅市场供应过剩22000吨,而去年同期为过剩70000吨。随着近些年国内原生铅冶炼向多金属综合利用的方向技改,在副产品价格上行周期中,原生铅冶炼的利润重心转向了副产品生产,这也就导致原生铅开工水平与铅价出现背离。2025年上半年来看,由于副产品白银价格处于历史绝对高位,铜价格也达到近几年的偏高水平,原生铅冶炼利润较好,带动2025年1-5月原生铅产量同比增8.42%,环比受一季度春节假期及环保限产影响小幅减1.27%;1-5月平均开工率同比增1.12个百分点,环比减4.59个百分点。

综合来看,预计下半年原生铅产量小幅增加。

4.2 再生铅产量恢复

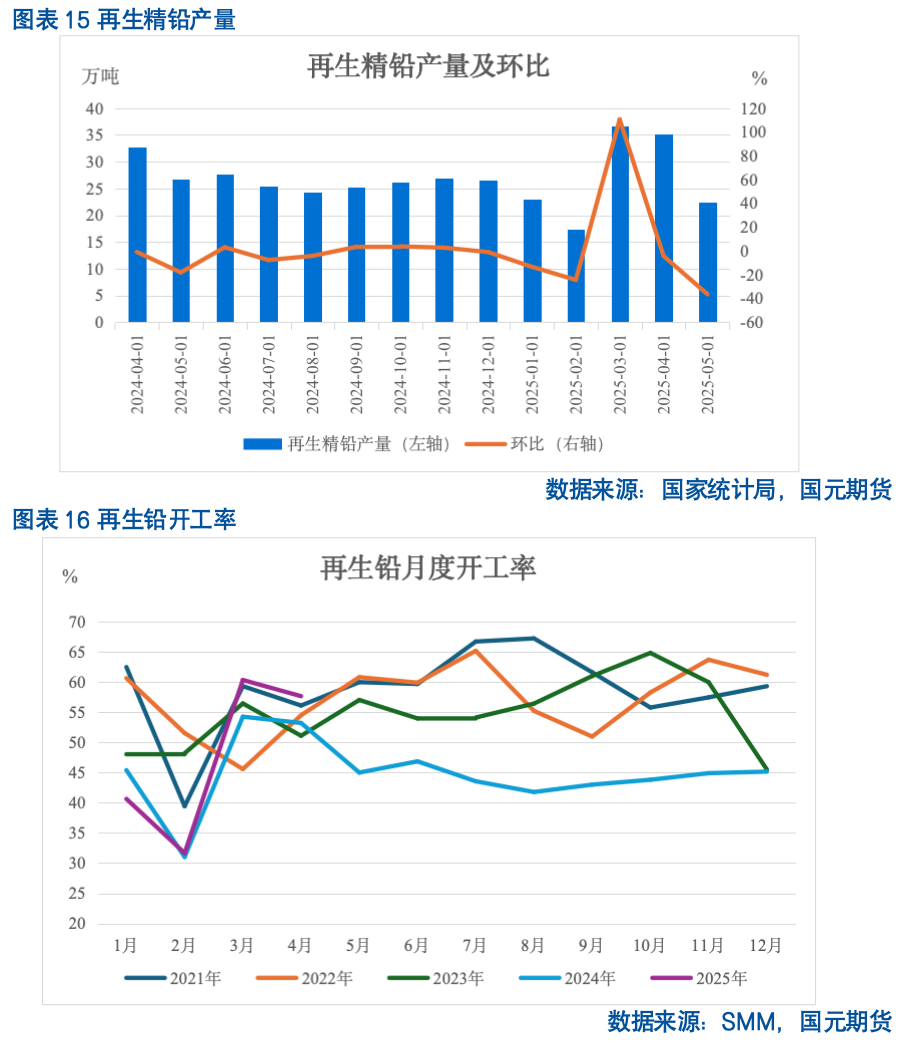

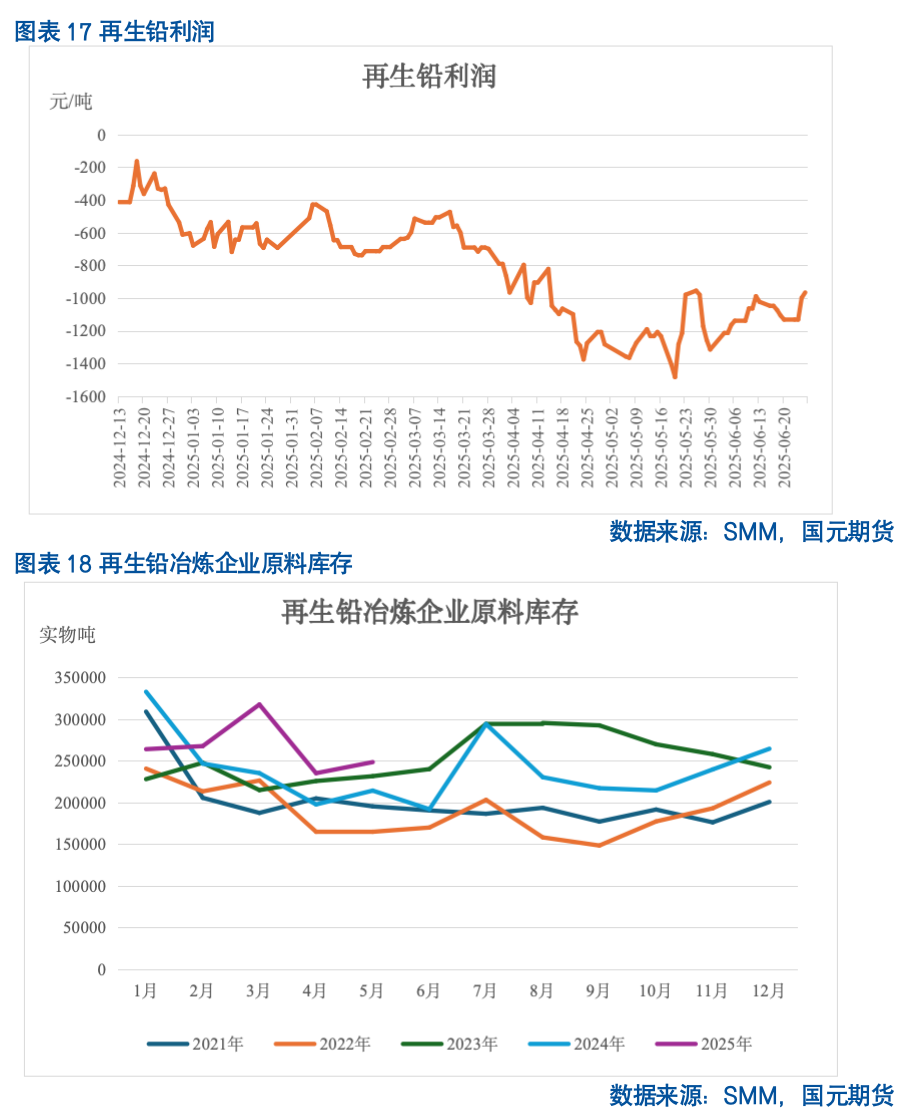

上半年尽管有新增再生铅冶炼产能陆续投放,但再生铅产量受环保限产以及原料端偏紧限制较为明显,2025年1-5月再生铅产量同比减1.61%,但由于2024年四季度环保限产影响更加显著,环比实现了4.18%的增幅;1-5月开工率在终端替换需求周期性增加拉动下同比增0.12个百分点,环比增2.17个百分点。

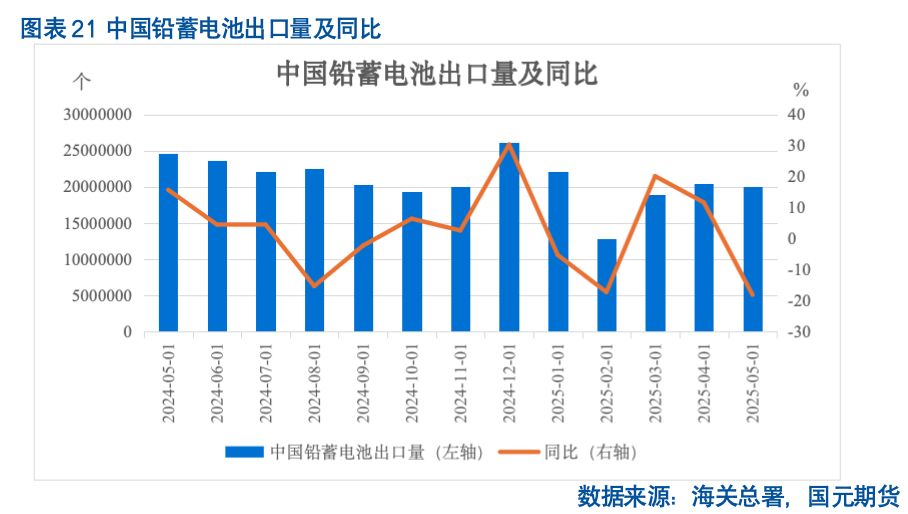

利润方面,一季度环保限产导致铅价与废电瓶价格走势分化、下游需求较好,再生铅冶炼厂利润水平尚可,规模再生铅企业在一季度持续处于盈利区间,利润水平在100元/吨至450元/吨的区间内波,中小规模再生铅企业虽然部分时间出现亏损现象,但实际盈利水平仍好于去年同期,盈利水平在-150元/吨-200元/吨的区间内波动。进入二季度后再生铅新增冶炼产能释放,废电瓶进入供应淡季,再生铅冶炼产能相对原料过剩的矛盾加剧,企业盈利能力恶化,其中,规模再生铅企业单吨亏损200-500元,中小规模再生铅企业单吨亏损甚至一度突破1000元大关。

对于进口方面,上半年需求端受春节假期及淡季影响,整体较2024年下半年转弱,铅价整体内弱外强运行,导致进口窗口打开机会较少,仅有部分粗铅进口补充。

综合来看,预计四季度再生铅供应或收缩,进口窗口可能阶段性开启。

五、需求回归季节性,出口需求或下滑

铅下游需求主要为铅蓄电池,占铅整体需求的80%以上。同时,铅也为铅蓄电池的主要生产原料,占其生产成本的60%以上。铅蓄电池终端需求也较为集中,电动自行车蓄电池及汽车蓄电池需求占比超过50%,随着海外终端需求的增长,近些年铅蓄电池出口需求逐年递增,占比达到10-15%。

从终端数据来看,在“以旧换新”政策拉动下,2025年截止5月21日,电动自行车“以旧换新”政策交售旧车、换购新车各608.0万辆;截止6月22日,乘用车零售同比增11%,超过2024年约5%的年增速,1-5月汽车出口同比增16%,终端数据表现亮眼。

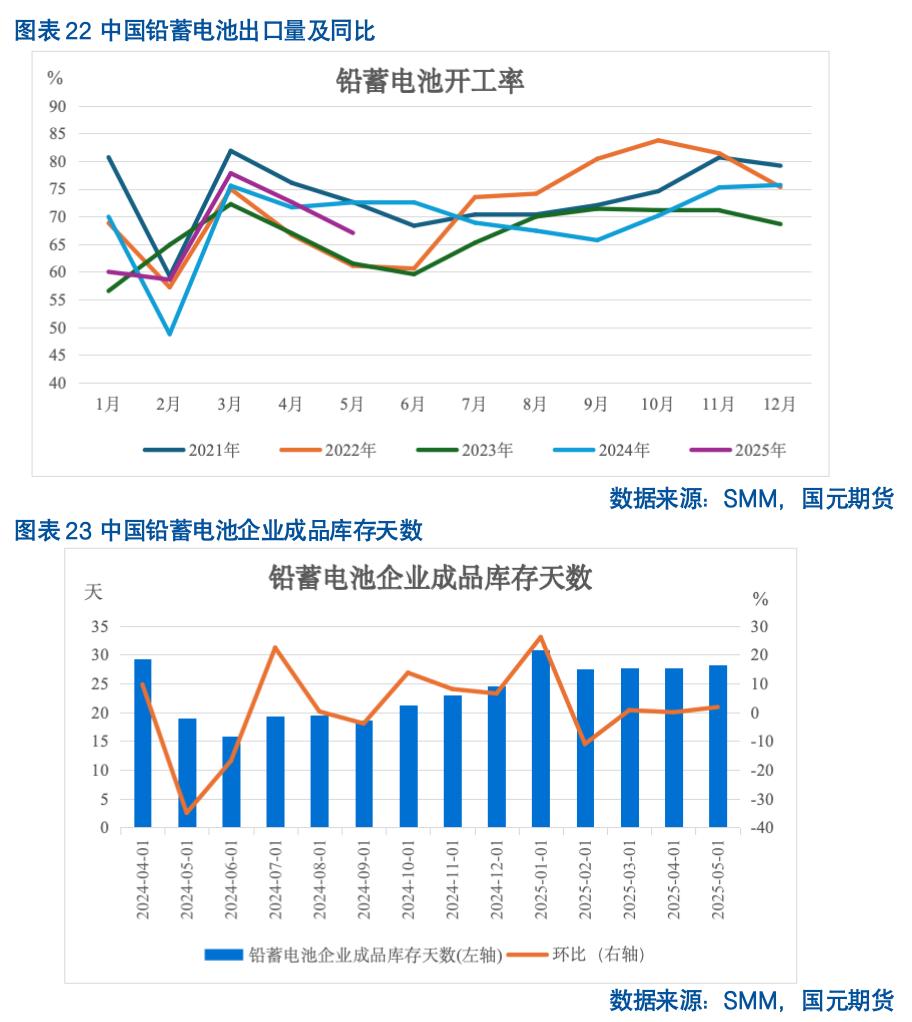

按照季节性来看,上半年经历终端需求的旺季向淡季的转换,电池企业开工水平逐步下滑,甚至部分企业在5-6月放假时间超过半个月,2025年1-5月铅蓄电池企业月平均开工率同比减0.49个百分点,环比减3.64个百分点。

从库存水平来看,随着终端需求进入淡季,经销商反馈走货速度放缓,库存高企难以去化,2025年5月经销商库存较2024年底增37.86%,较近五年同期均值增23.12%,但较去年同期减3.91%,主要为2024年存在部分需求前置的反季节性因素。铅蓄电池成品库存经过电池企业减产放假后,恢复至常规水平,2025年5月铅蓄电池成品库存较近五年同期均值减11.33%,根据SMM调研情况,6月淡季影响部分减弱,下游上调铅蓄电池收购价,6月铅蓄电池成品库存或维持降势。

在出口方面,上半年铅价呈现内强外弱的走势,叠加关税政策扰动,国内铅蓄电池出口优势减弱,1-5月国内铅蓄电池出口量同比减3.24%,环比减12.85%。

综合来看,预计下半年需求对铅价支撑较强,虽然出口优势的丧失或带来部分出口订单减量,但相对国内需求影响有限。

六、库存低位运行

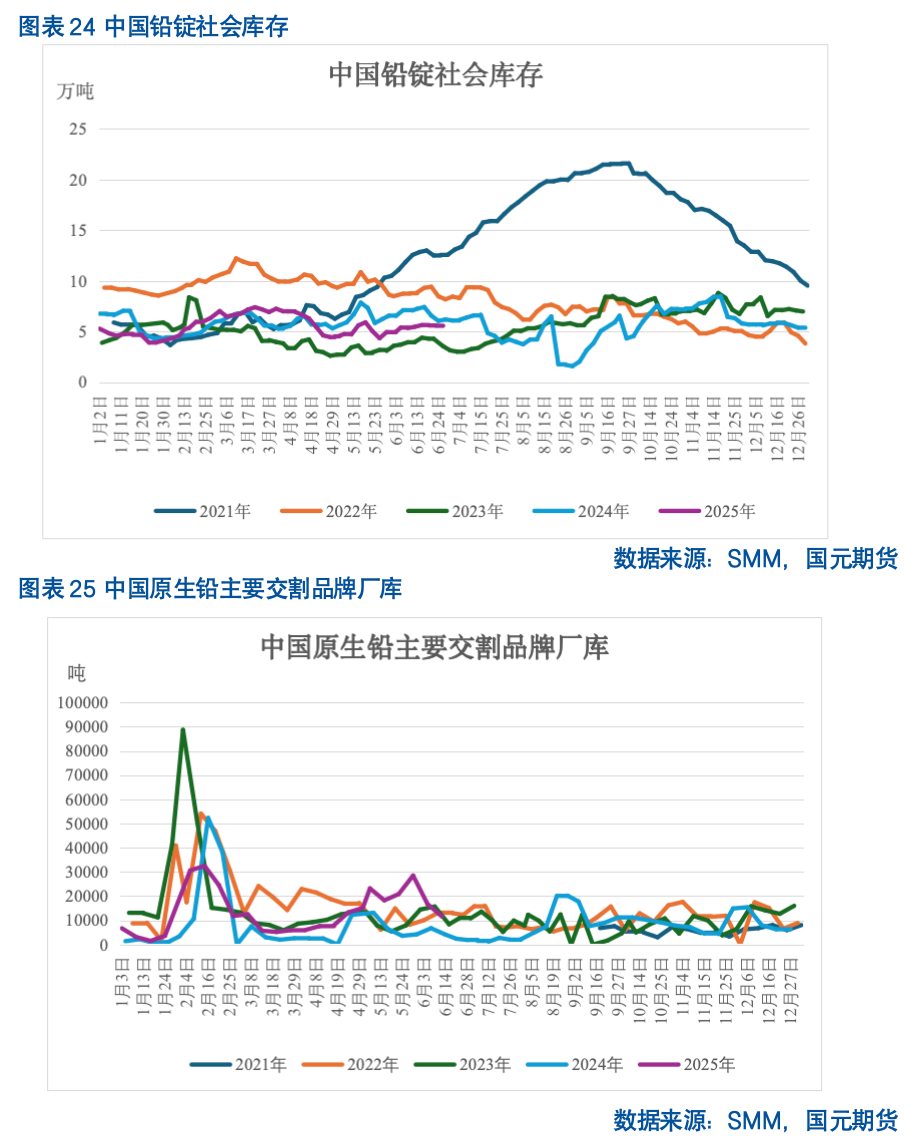

上半年需求回落,再生铅及原生铅厂库存在不同程度的累积,2025年截止6月20日,再生铅厂库较2024年底增681.9%,原生铅冶炼厂较2024年底增82.93%,社会库存较2024年底基本持平,社会库存累去库节奏主要受交仓因素影响。

综合来看,下半年随着需求回暖,冶炼厂库存或去化。

七、后市展望

宏观方面,在美元下行周期中利好铅价。

原生铅方面,下半年原生铅供应或稳中小增。

再生铅方面,再生铅产量可能呈现三季度增产,四季度减产的趋势。

需求方面,下半年需求端回归旺季,预计对铅价支撑较强。

库存方面,随着需求回暖,库存或逐步去化。

综合来看,下半年随着需求增长,原生铅盈利模式及再生铅废料瓶颈带来的供应限制或推高铅价。

还没有评论,来说两句吧...