专题:2025基金年中大盘点:最高涨超88% 超120只基金清盘

随着二季度收官,2025年上半年公募基金非货规模排名随之出炉。

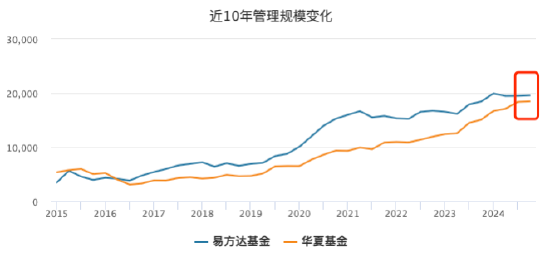

龙头之争:14%狂飙 VS 3%缓行,差距缩至654亿

Wind数据显示,在非货规模TOP10基金公司中,华夏基金以14.02%的半年增长率位居行业首位,规模大幅提升至19526.19亿元,与行业龙头易方达基金的差距迅速缩小至不足654亿元。

易方达基金尽管以20180.10亿元的规模蝉联第一,但其增速仅为3.04%,增长绝对值不足华夏基金的四分之一。若假设华夏基金和易方达基金的增长率保持恒定进行规模预测,华夏基金规模有望在今年8月底超越易方达基金,成为行业新的领军者。

半年成绩单:非货TOP10增速分化,华夏领跑博时垫底

从非货规模TOP10基金公司的整体情况来看,截至6月30日,增速首尾相差超过17个百分点。

华夏基金以2400.43亿元的增量遥遥领先,相当于日均净流入13亿元,这一数字甚至超过了易方达、招商和南方三家巨头的增量总和。

招商基金与华泰柏瑞基金分别以4.76%和3.80%的增速位列第二梯队;博时基金规模缩水394.68亿元,以-3.62%的增速垫底;广发基金则仅微跌5.7亿元,勉强维持规模稳定。

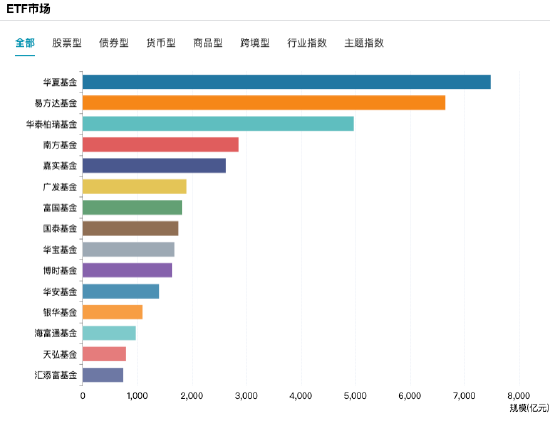

ETF角力:华夏7513亿规模称王,宽基产品虹吸效应显著

分析认为,华夏基金的快速增长主要得益于其指数基金和ETF产品的强势表现。截至6月30日,华夏基金ETF管理规模达到7513.36亿元,今年以来增长931.7亿元;而易方达基金ETF管理规模为6666.48亿元,今年以来增长648.07亿元。

宽基ETF成为华夏基金攻城略地的利器。其中,华夏沪深300ETF单只产品上半年规模就增加326.95亿元,上证50ETF增加139.32亿元,形成强劲的资金虹吸效应。相比之下,易方达尽管拥有2659亿元规模的沪深300ETF,但196.11亿元的增量不及华夏同类产品。此外,华泰柏瑞沪深300ETF年内规模仅增长150.73亿元,增速同样放缓。

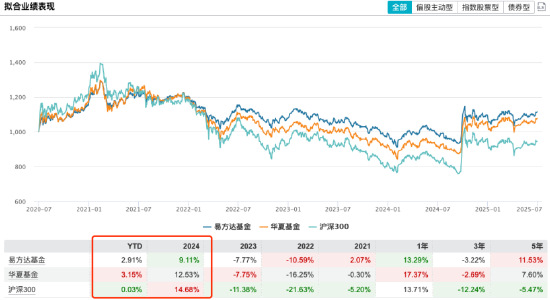

易方达之踵:高层动荡+收益压力,“四大天王”时代落幕

易方达基金增速疲软或与其产品收益承压有关。今年以来,以沪深300为基准,华夏基金的回报率为3.15%,超过基准3.12%,超出易方达基金0.24%;2024年,华夏基金的回报率为12.53%,超出易方达基金3.42%,展现出较强的主动管理能力。

此外,易方达近年人事变动频繁。今年3月,易方达基金发布四则高管变动公告,其中包括陈皓、萧楠卸任易方达基金副总经理,但仍担任基金经理,二人表示未来将更加专注于投资。4月,冯波因工作需要离任易方达行业领先混合、易方达中盘成长混合。目前冯波仍担任易方达基金副总经理职务。5月,易方达基金公告称,由于工作调整,张坤不再担任副总经理级高级管理人员职务,将专注于投资管理工作。至此,易方达“权益四大天王”中仅剩冯波一人担任高管。6月,冯波旗下两只基金同时增聘基金经理,告别单独执掌基金时代。

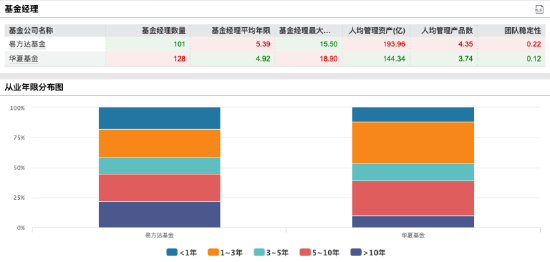

人力图谱:华夏“扩容”保增速,易方达“精兵”负重行

在基金经理资源配置上,华夏基金上半年离任基金经理5位,新聘9位,净增4人;易方达基金离任2位,新聘8位,净增6人。尽管两家公司都在扩充投研队伍,但华夏基金的基数优势更加显著。具体来看,华夏基金与易方达基金呈现出截然不同的策略。易方达采用“精兵路线”,用更少人力管理更大规模,人均管理193.96亿元资产和4.35只产品。这种模式依赖成熟团队的经验优势,但高负荷可能制约规模扩张弹性。

而华夏基金则采用“人力扩容+老将坐镇”策略,128人的基金经理团队为14%的增速提供了人力保障,同时拥有单兵顶尖经验,形成“老带新”的梯队结构。较低的人均管理规模和产品数为投研深度留出空间。

新规重塑:告别规模崇拜,双雄迎可持续发展大考

随着《推动公募基金高质量发展行动方案》的逐步实施,管理费挂钩业绩、考核长周期化等措施直指行业“重规模轻回报”的问题,推动公募基金从“规模崇拜”向“价值创造”转变。

对于易方达来说,新规加剧了其转型压力。当规模优势不再直接转化为收入优势时,其精兵模式面临重构挑战。对于华夏基金而言,ETF规模与市场热度紧密相关,若A股行情发生变化,其指数产品可能面临大规模赎回。随着管理规模逼近2万亿,获取超额收益的难度将显著增加,其业绩可持续性也将面临新考核体系的检验。

随着8月临界点的临近,恒定增速下,华夏能否登顶改写格局?若预估成真,这将是2021年以来公募基金行业首次出现头部易主的情况。公募基金行业正在见证一个时代的落幕,以及另一个新时代的开启。

还没有评论,来说两句吧...