作者:陶川 钟渝梅 张云杰

上半年中国经济5.3%的增速既来之不易,也意味深长。通过对比去年同期,我们认为如下几个不寻常点对于展望下半年的经济和政策尤为重要:

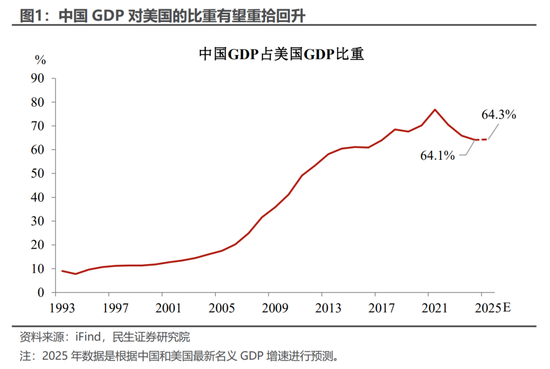

一是中国GDP对美国的比重在上半年重拾回升之势。这一韧性的彰显有利于在当前的国际经贸斗争中赢得主动,尤其是在美国对其他经济体关税升级背景下,在下半年复杂的外部环境中,中国依然有望延续对美的“阶段性缓和”。

二是经济的“缓冲垫”降低了短期政策加码的紧迫性。鉴于5.3%的增速明显好于去年同期(5.0%),这就意味着下半年即便经济增速放缓,全年5%左右目标实现的难度不大(我们测算下半年4.7%的经济增速便能成功实现2025年增长目标),因此年中政策转向的必要性不大。

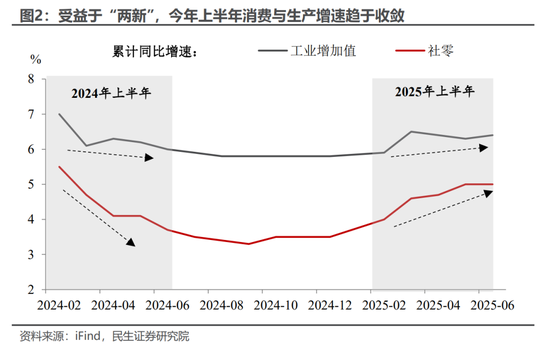

三是仍需留意“经济运行出现分化”。今年上半年在“两新”的助力下,去年上半年经济“生产强消费弱”的分化并不明显,但我们认为今年下半年这种分化有重现的风险,尤其是随着当前地产价格的回落和下半年“两新”政策力度的减弱。

同样值得关注的是上半年4.3%的名义GDP增速,二季度更是从一季度的4.6%降至3.9%。名义GDP与实际GDP缺口的拉大印证了央行“价格持续低位运行”的判断,因此我们预计在财经委会议之后,“反内卷”仍将成为7月政治局会议的重要议题,但不同于上一轮的“去产能+需求侧刺激”,这一轮的“反内卷”将更多从供给端和重点行业来推进(参见《“反内卷”的下一步》)。

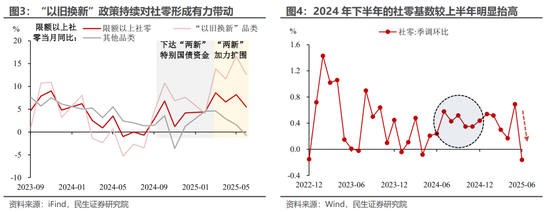

消费:还有后劲,但下半年面临基数压力。商品零售方面,随着今年“618”提前开启的影响消退,6月同比出现回落。结构上看,依然是“以旧换新”政策的带动作用凸显,家电、汽车等“加力扩围”品类零售涨幅较大;油价影响下,石油及制品类形成主要拖累。往后看,随着“国补”剩余资金的有序下达,消费仍有一定后劲。但随着下半年基数的抬高,部分月份的社零同比可能出现向下波动。

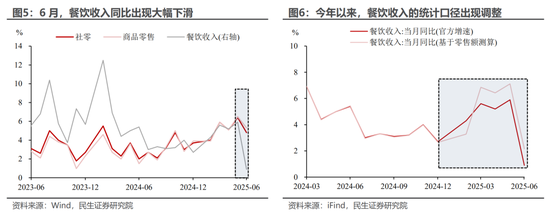

值得注意的是,6月餐饮收入同比出现大幅下滑。这背后存在三方面原因:一是去年暑期消费表现强劲(去年6月餐饮收入同比5.4%),导致今年6月面临的基数较高。二是统计口径造成了一定影响,基于零售额测算的餐饮收入同比低于官方同比1.3个百分点,表明今年统计口径的扩大也垫高了去年的基数。三是京东、美团等平台企业的竞争、发放补贴等,可能也造成了一定影响。

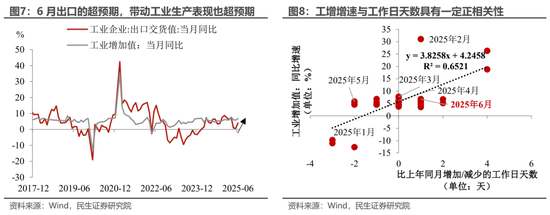

工业:出口的超预期成就了工业生产的超预期。受5月关税暂缓对出口提振作用后置到6月等因素影响,6月出口增速超预期上升,这也带动了工业增加值同比增速不降反升、录得6.8%的好成绩。除此之外,6月工作日天数的增多也在一定程度上对工增同比增速形成拉动。

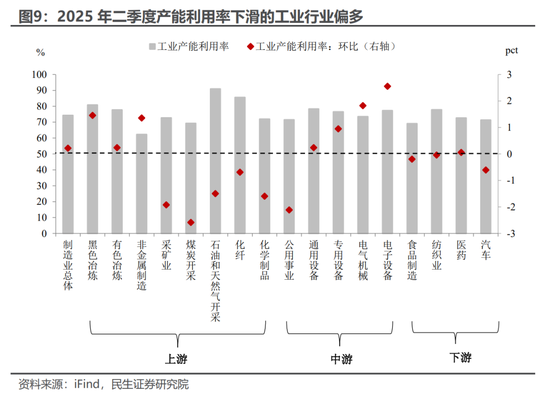

然而,在外部不确定性仍存、内部“反内卷”的情况下,后续工业生产极有可能迎来放缓。外部来看,4月美国加征关税后,企业普遍采取审慎策略;内部来看,当前煤炭开采、化纤、汽车等行业产能利用率下滑明显,导致二季度产能利用率进一步降至74.0%,产能有待进一步出清。内外部压力均易对后续工业生产形成压制。

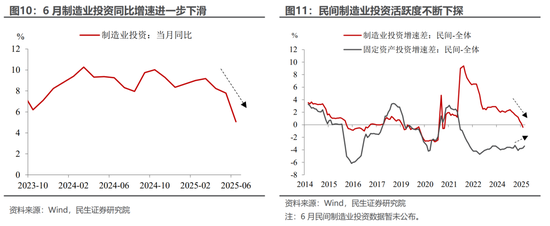

制造业:民间投资动能减弱的直观信号。自4月美国加征关税以来,制造业投资增速便处于下行通道,其6月同比增速进一步降至5.1%。结合制造业民间投资活跃度下滑的态势来看,当前影响制造业投资增速的核心因素在于预期修复与信心恢复力度不足。

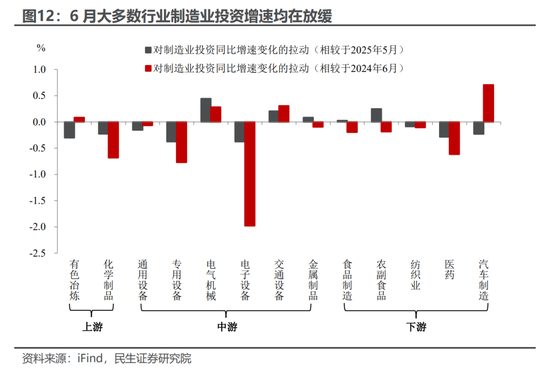

从不同行业来看,6月制造业投资增速放缓明显的行业主要为电子设备、专用设备、化学制品、医药等行业。

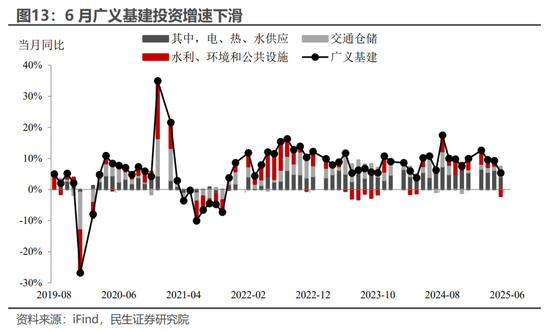

基建:下半年重要性依旧。6月广义基建投资增速下降至5.3%(5月为9.2%),主因在于公用事业以及水利、环境和公共设施两大板块形成拖累,相较之下交通仓储板块投资增速表现更好。不过整体来看,今年上半年广义基建投资具有韧性,一定程度上对冲了制造业投资的下行。

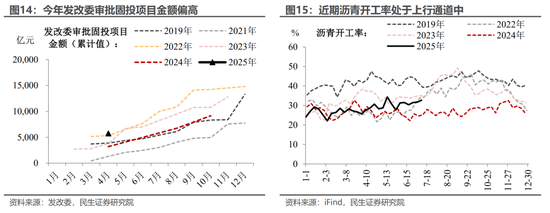

今年“稳基建”的重要性依旧较高。通常领先于基建投资6-9个月的发改委审批固投项目金额,今年上半年处于历史同期高位;同时沥青开工率近期也处于上行通道中,表现明显优于2024年同期。这些指标均能说明今年基建项目建设的意愿并不算弱,未来基建增速将维持在中性区间。

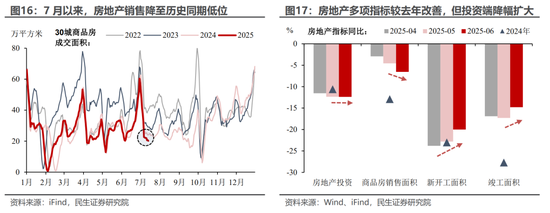

地产:压力较去年下半年凸显。和去年相比,今年以来的房地产市场呈现出清晰的“存量重于增量”特征,这也和政策“加快构建房地产发展新模式”的思路一脉相承。一方面,房地产投资增速较去年进一步下降,产能的出清和调整仍在继续。另一方面,无论是商品房销售,还是新开工、竣工面积增速,都较去年明显改善。不过,随着前期政策脉冲的回落,地产的近期运行态势呈现波动,7月以来30城商品房成交下降。往后看,在城市更新、建设“好房子”等持续推进的过程中,需求端的政策也存在进一步打开的空间。

风险提示:未来政策不及预期;国内经济形势变化超预期;出口变动超预期。

还没有评论,来说两句吧...