维持前期关键判断,市场确立“牛市思维”,趋势一旦形成短期很难逆转,不轻易以震荡市或熊市的经验规律作为信号,坚守产业主线

牛市演绎近三个月,如何评估本轮居民参与牛市的程度?是小荷才露尖尖角、还是已经中途或过热?

市场一轮由熊转牛,股市对于居民吸引力可分为“观望”与“入场”两个阶段:

首先,熊市市场温度冷却,牛市量价回温,投资者在“观望”阶段可以观察3个【情绪指标】:

①互联网搜索对于“牛市”“股票”等关键词的搜索量;

②炒股工具App下载量;

③证券公司新开户数;

下一步,从“观望”正式转为“入场”,除了股票指数的量价之外,我们也可以观察主要的3个【资金指标】:

④居民存款变化,或者银证转账资金量;

⑤居民通过杠杆资金入市,即融资买入额;

⑥居民通过基金入市,包括固收+、主动权益、ETF等。

首先,从三个【情绪指标】来看,8月中下旬是本轮热度抬升的分水岭:

从互联网搜索量、新开户数、炒股APP下载量来看,本轮居民入市的情绪抬升阶段发生在8月中旬,对应上证综指约3750点,市场成交额约2.5万亿水平。

这意味着,指数迈过去年10月高点、站上近10年高点之后,才迎来市场人气的快速聚集。

8月个人新开户数接近今年春季躁动水平(DeepSeek时期),但不足去年“924”时期的二分之一,约是15年牛市高点的三分之一,也说明这轮居民情绪爬坡还在初期。

其次,从三个【资金指标】来看,每轮牛市居民入市偏爱渠道有不同,但综合来看本轮资金量虽在8月起出现明显放大、但与过往牛市相比均未达峰。

1.居民存款:13-15、16-17、20-21三轮牛市阶段,居民活期存款增速下降,而本轮尚不明显,表明“存款还未大幅搬家”;

2.选用几个典型的居民入市渠道求和:

①融资盘;②新发基金:包括主动偏股、被动偏股、固收+基金;③存量基金申赎:包括固收+基金与主动偏股基金;④非宽基股票型ETF净流入。

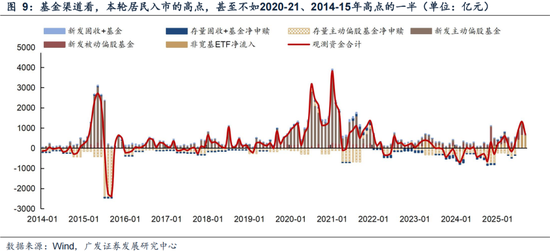

7月上述资金净流入约2231亿元,8月净流入规模约4058亿元。

与之对应的是,相较20年7月的5577亿元、15年4月的5699亿元均有较大差距;并且从2014-15、2020-21年行情看,各类资金入市的单月峰值过后,后续仍能保持在较高的净流入状态,指数依然会保持上涨行情;

3. 如果仅对比杠杆资金,8月融资净流入2700亿元,在历史上的牛市来看流速已不算低:8月单月流速超过了20-21年、去年924,但暂时未达到14-15年;

4. 从基金入市渠道看,20-21年居民主要通过【主动权益基金】的形式进入股市,而本轮居民的风险偏好还存在逐步跃迁的过程,从“不含权”到“部分含权”转变,因此现阶段能看到规模起量的主要是【“固收+”与“ETF”】

8月各类型基金新增净流入约1300亿元。

与之对应的是,21年初通过各类型基金进入股市的资金规模约3800亿元,20年7月约3200亿元,15年5月约2700亿元。

且上述时段都有连续数月保持在连续大额流入状态,对比来看,目前居民通过各类资金入市的体量可能还处于历史上牛市偏早期阶段(20年3-4月水平,15年3月水平)。

5.最后,从每一轮牛市主线吸引的增量资金来看,部分投资者关注,是否本轮居民主要通过ETF流入、而替代了对于主动产品的申购?

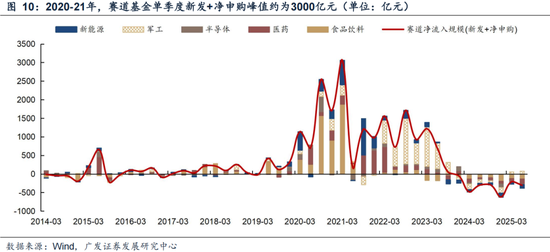

我们考察近期各成长产业的ETF增量规模,和20-21年涌入茅指数、宁组合的主动权益资金相比,同样也存在较大差距。

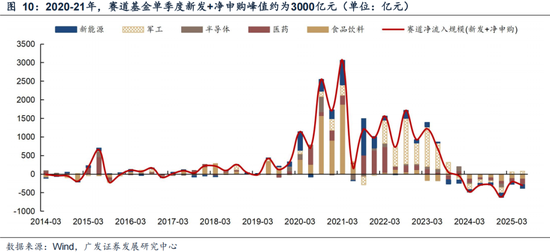

对比20-21年牛市行情,白酒、半导体、新能源、军工、医药等赛道投资风靡,新发+存量净申购贡献增量资金:21Q1食品饮料基金单季净流入约1900亿,21Q3新能源基金单季净流入约1000亿,22Q1医药单季净流入约700亿。

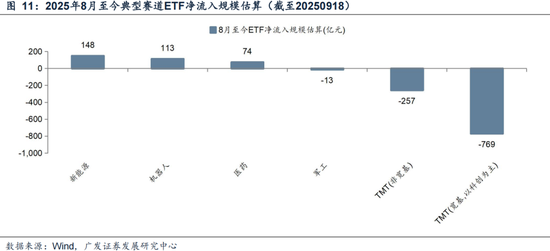

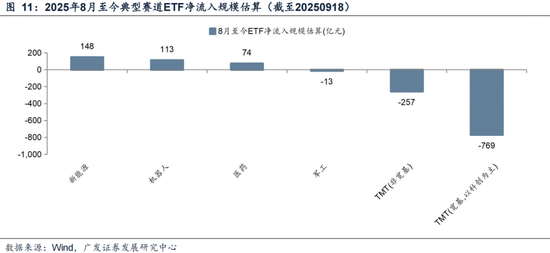

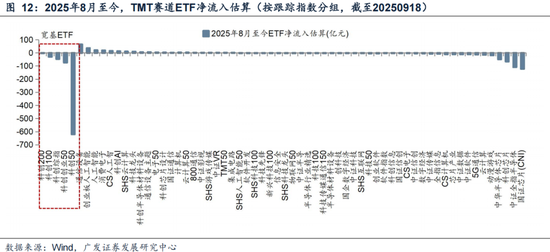

与之对应的是,本轮科技、创新药行情如火如荼,但2025年8月以来,科技ETF整体还是净流出的、新发的主动权益也不明显。

其中非宽基的赛道ETF净流入约66亿(包括医药、新能源、机器人、创新药等),TMT的ETF净流出250亿(非宽基),TMT的宽基ETF净流出约769亿(科创50ETF净流出620亿)。

落实到投资结论,维持牛市思维,坚守产业主线。

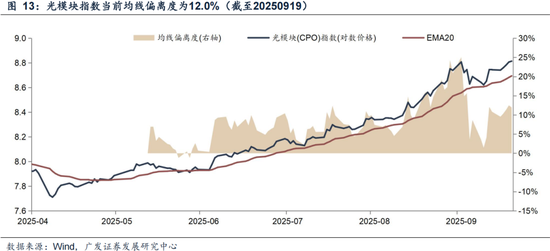

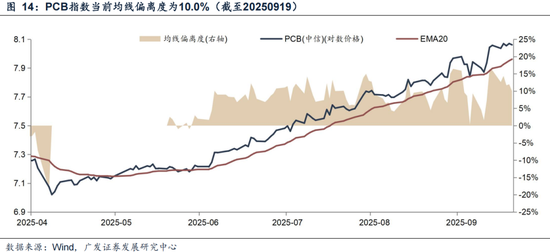

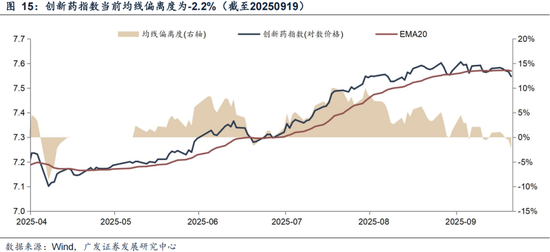

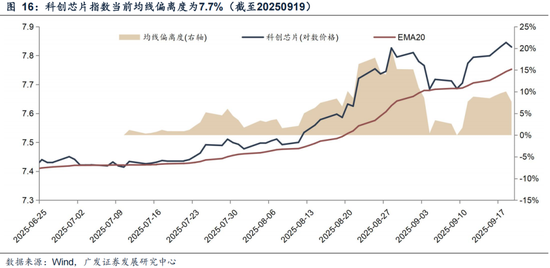

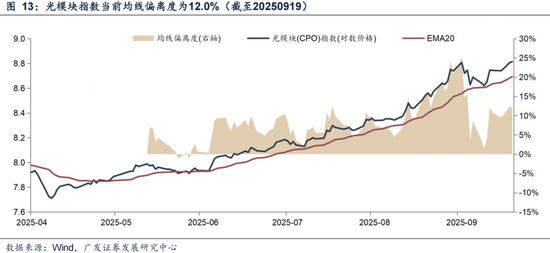

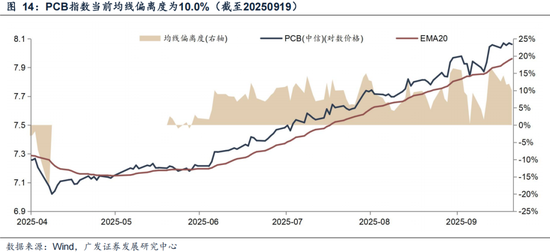

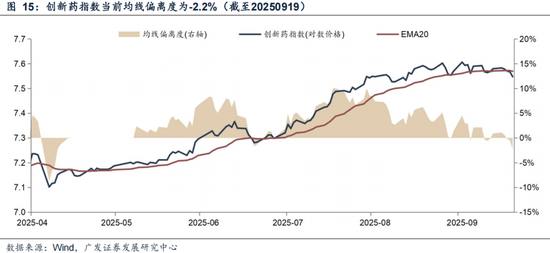

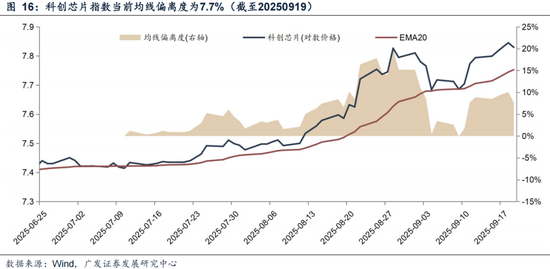

我们在上周周报《如何区分主线是调整还是终结?20250914》中提出均线偏离度指标,以衡量主线行情趋势的强弱。我们将指标调整为ln(close)-ln(ema20),对数作差的结果更加稳定,数值近似代表偏离百分比。

根据2012年至今主线的历史经验,入场、离场对应的参考阈值为:入场时不追在偏离度过高(>25%)、追在偏离度适中(5%-25%),止损时均线上方无需担忧、刚刚跌穿均线建议坚守(偏离度在-5%~0%)、大幅跌穿均线建议离场(偏离度<-5%)。

当前光模块、PCB、创新药、科创芯片均值偏离度分别为12.0%、10.0%、-2.2%、7.7%,主线趋势多数保持健康,仅创新药需要关注后续趋势是否会转弱。

最后,广发策略2025年方法论系列专场即将于明日(9月22日)开启,14场深度路演& 14套深度PPT,敬请关注!

详细日程请点击《2025年授人以渔方法论》

9月22日20:30第一场:《A股策略框架总论-资产的划分、演绎的逻辑、当前的应用》

报告正文

一、本轮居民入市的温度到了什么水平?

维持6月以来的关键判断,市场确立“牛市思维”,趋势一旦形成短期很难逆转——

6.29《市场不缺钱》:资金面的蓄水池,如果有Trigger钱就会进入股市;

7.20《当前位置下行风险和上行收益不对称》:指数下行风险有限,而上行收益潜力很大;

8.3《科创突围》:重视科创芯片,推荐国产算力,虽迟但到;

8.31《坚守产业主线,还是寻求低位轮动?》建议继续坚守科技产业主线;

9.14《如何区分主线调整还是终结?》当前主线均未释放离场信号。

随着牛市演绎近三个月,从情绪到资金、各类型参与者对于权益市场的关注度已有明显升温。如何评估本轮居民参与牛市的程度?是小荷才露尖尖角、还是已经中途或过热?我们本期重点讨论这一话题:

(一)一轮由熊转牛,股市对于居民的吸引力分为“观望”与“入场”两个阶段

1. 熊市市场温度冷却,牛市量价回温,各类型投资者开始重新关注权益,在“观望”阶段可以观察【情绪指标】:

①互联网搜索对于“牛市”“股票”等关键词的搜索量

②炒股工具App下载量

③证券公司新开户数

2. 下一步,从“观望”正式转为“入场”,除了股票指数的量价之外,我们也可以观察主要的【资金指标】:

④居民存款变化,或者银证转账资金量

⑤居民通过杠杆资金入市,即融资买入额

⑥居民通过各类基金入市,包括固收+、主动权益、ETF等

其它指标例如居民银证转账、小单买入额等,也可以辅以判断。

当然,上述各类资金流入股市的渠道很难进一步区分居民/机构,但各类资金的流量与流速依然可以有效观测本轮居民入市的程度。

(二)从各类【情绪指标】来看,8月中下旬是本轮热度抬升的分水岭

1.本轮居民入市的情绪抬升阶段发生在8月中旬,对应上证综指约3750点,市场成交额约2.5万亿水平,这意味着指数迈过去年10月高点、站上近10年高点之后,才迎来市场人气的快速聚集;

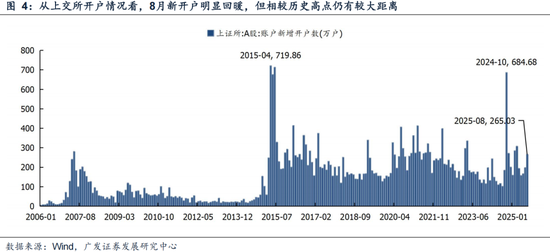

从证券新开户来看:8月居民新开户数约接近今年春季躁动水平(DeepSeek时期),但不足去年“924”的二分之一,约是15年牛市高点的三分之一,说明这轮居民情绪爬坡还在初期。

具体指标来看——

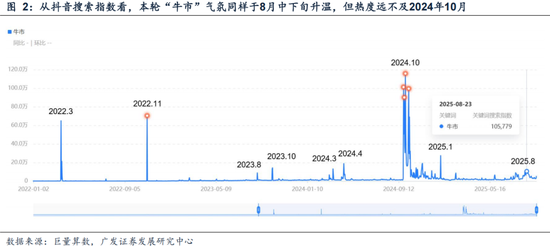

(1)互联网搜索热度:普遍自8月中旬抬升

从百度搜索指数看,本轮“牛市”搜索热度抬升始于8月中旬,并在8月下旬达峰,但气氛算不上过热。根据百度搜索指数,本轮“牛市”搜索热度抬升始于8月第二周,在8月第三周搜索热度达峰,但从情绪的水位看,本轮峰值远远不及2024.10、2021.2、2020.7、2019.2、2015.6、2014.12。

从抖音、头条搜索指数看,可以观测到一致的结论。根据抖音、头条搜索指数,本轮“牛市”搜索热度抬升同样始于8月中旬,并在8月22-23日搜索热度到达峰值,但从情绪的水位看,本轮峰值距离2024.10峰值仍有较大距离,气氛谈不上过热。(此外,微信指数、微博指数也均有相似的结论,本文出于篇幅考虑不做赘述)

(2)居民股票交易工具:8月较7月放量、但峰值不高

从上交所开户情况看,8月新开户明显回暖,但距离历史高点仍有较大距离。2025年5月以来,上交所A股新开户数量连续3个月回暖,2025.8已经升至265万户,反映居民对股市参与度逐渐提高,基本上达到了今年春节前后的水平;但相比于2024.10、2015.4等时期高点来看,仍有较远的距离。

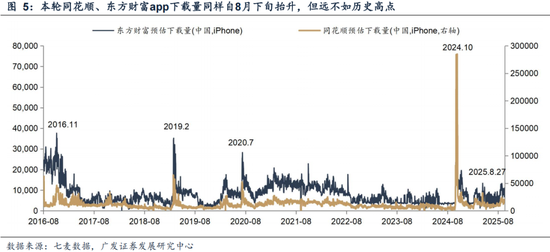

从典型炒股软件下载量来看,本轮居民参与度同样自8月中下旬抬升,但峰值高度远不如历史高点。根据七麦数据,中国地区iPhone平台东方财富、同花顺的下载量,同样自8月10日以来抬升,并在8.27达到阶段高点,但和2024.10、2020.7、2019.2等历史高点比较,本轮峰值仍有较远的距离。

(三)从各类【资金指标】来看,虽然每轮居民入市渠道有不同,但综合来看本轮资金量尚未达峰

首先,由于每一轮牛市发展的背景不同,居民每轮牛市入场的渠道并不相同:

14-15年主要依靠杠杆资金,各类型的金融创新工具及宽松的融资环境,驱动增量资金以加杠杆的形式入市;

20-21年主要依靠主动偏股基金,以茅指数、宁组合为代表的赛道行情成为市场主线,外资与主动公募审美共振,居民借道主动权益基金入场,进一步推升蓝筹股与赛道股行情;

25年本轮行情,从目前跟踪来看资金面的重要变化主要集中于杠杆资金、ETF、固收+等,而主动权益的资金流入尚不明显。

其次,从本轮增量资金、尤其是居民部门资金参与的部分来看,当前的资金流入状况:

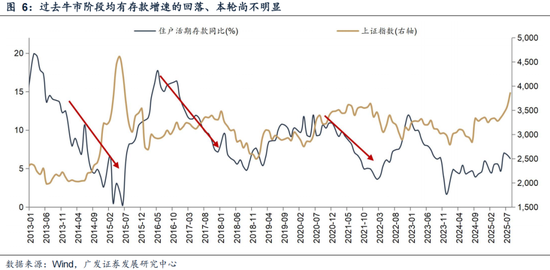

1. 从居民存款的边际变化来看:以往牛市居民存款增速下降,本轮尚不明显。

根据居民存款与活期存款增速看,过去两轮牛市区间,均有活期存款同比大幅回落迹象,本轮居民存款增速尚未有大幅回落。

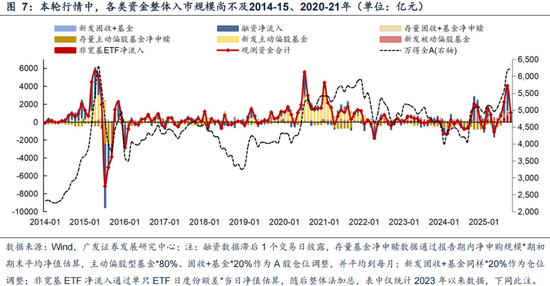

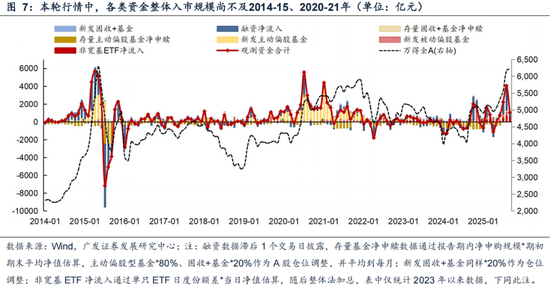

2. 从主要渠道流入的资金加总看,8月单月净流入约4100亿元,而历史上牛市单月峰值约在5600-5700亿元。

选用几个典型的居民主要的入市渠道求和:①融资盘;②新发基金:包括主动偏股、被动偏股、固收+基金;③存量基金申赎:包括固收+基金与主动偏股基金;④非宽基股票型ETF净流入。

整体看,7月上述资金净流入约2231亿元,8月净流入规模约4058亿元。

与之对应的是,相较20年7月的5577亿元、15年4月的5699亿元均有较大差距;并且从2014-15、2020-21年行情看,各类资金入市的单月峰值过后,后续仍能保持在较高的净流入状态,指数依然会保持上涨行情。

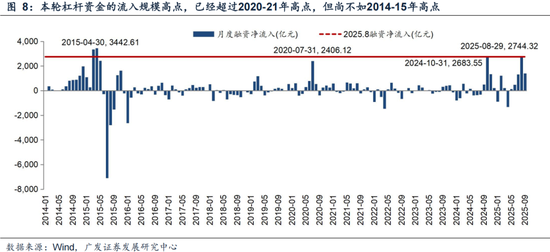

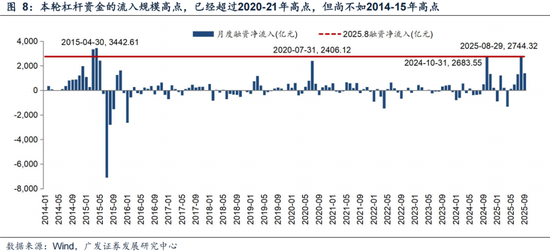

3. 其中,如果仅对比杠杆资金,8月融资净流入2700亿元,确实在历史上的牛市来看流速并不算低。

从融资盘单月净流入看,本轮流入节奏超过20-21年、24年高点,但尚不如2014-15年。2025.8融资盘单月净流入超2700亿元,与去年10月单月入市规模接近,已经超过2020-21年高点(约2400亿元),但距离2014-15年高点(约3300-3400亿元)仍有距离。

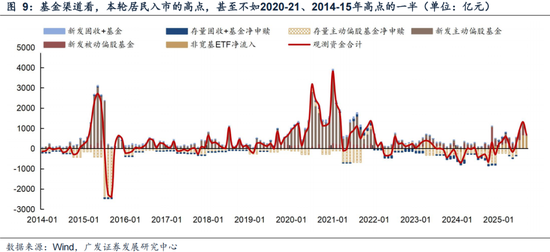

4. 除了杠杆资金,从基金渠道看,上一轮的【主动权益基金】VS这一轮的【ETF和固收+】。

考虑到杠杆资金“快进快出”的属性,剔除掉融资盘带来的增量,也可以单看基金渠道的流速。

其中,20-21年居民主要通过主动权益基金的形式进入股市,而本轮居民的风险偏好还存在逐步跃迁的过程,从“不含权”到“部分含权”转变,因此现阶段能看到规模起量的主要是“固收+”与“ETF”。

8月各类型基金新增净流入约1300亿元——其中,非宽基ETF净流入676亿(宽基ETF会受到监管资金影响暂不纳入),新发主动偏股基金170亿,新发固收+基金117亿(这部分约10-20%比例配置权益仓位,按20%计算约贡献23亿增量)。

与之对应的是,21年初通过各类型基金进入股市的资金规模约3800亿元,20年7月约3200亿元,15年5月约2700亿元,且上述时段都有连续数月保持在连续大额流入状态,对比来看,目前居民通过各类资金入市的体量可能还处于历史上牛市偏早期阶段(20年3-4月水平,15年3月水平)。

5. 最后,聚焦到各类赛道,部分投资者关注,是否本轮居民主要通过ETF流入、而替代了对于主动产品的申购?我们考察本轮涌入各成长产业的ETF规模,和20-21年涌入茅指数、宁组合的主动权益资金相比,同样也没有达峰。

对比20-21年牛市行情,彼时白酒、半导体、新能源、军工、医药等赛道投资风靡,除去新发基金的火热外,存量基金的净申购同样贡献大量增量:21Q1食品饮料基金单季净流入约1900亿,21Q3新能源基金单季净流入约1000亿,22Q1医药单季净流入约700亿。

与之对应的是,本轮科技、新能源等赛道行情如火如荼,但2025年8月以来,赛道ETF整体还是净流出的、新发也不明显,其中剔除科技宽基ETF的影响,赛道ETF净流入约66亿,而科技宽基ETF净流出约769亿(科创50ETF净流出620亿)。

(四)保持牛市思维,坚守产业主线

最后,我们在上周周报《如何区分主线是调整还是终结?20250914》中提出均线偏离度指标,以衡量主线行情趋势的强弱:均线偏离度 =In(Close)-In(ema20),对数作差的结果更加稳定,数值近似代表偏离百分比。

其中,入场、离场对应的参考阈值为:入场时不追在偏离度过高(>25%)、追在偏离度适中(5%-25%),止损时均线上方无需担忧、刚刚跌穿均线建议坚守(偏离度在-5%~0%)、大幅跌穿均线建议离场(偏离度<-5%)。

当前光模块、PCB、创新药、科创芯片均值偏离度分别为12.0%、10.0%、-2.2%、7.7%,主线趋势多数保持健康,仅创新药需要关注后续趋势是否会转弱。

二、本周重要变化

本章如无特别说明,数据来源均为Wind数据。

(一)中观行业

1.下游需求

房地产:截止9月20日,30个大中城市房地产成交面积累计同比下降5.12%,30个大中城市房地产成交面积月环比上升14.30%,月同比上升18.94%,周环比上升7.75%。国家统计局数据,1-8月房地产新开工面积3.98亿平方米,累计同比下降19.50%,相比1-7月增速下降0.10%;8月单月新开工面积0.46亿平方米,同比下降19.84%;1-8月全国房地产开发投资60309.19亿元,同比名义下降12.90%,相比1-7月增速下降0.90%,8月单月新增投资同比名义下降19.95%;1-8月全国商品房销售面积5.7304亿平方米,累计同比下降4.70%,相比1-7月增速下降0.70%,8月单月新增销售面积同比下降10.98%。

汽车:乘用车:9月1-14日,全国乘用车市场零售73.2万辆,同比去年9月同期下降4%,较上月同期增长6%,今年以来累计零售1,549.7万辆,同比增长9%;9月1-14日,全国乘用车厂商批发77.4万辆,同比去年9月同期下降3%,较上月同期增长18%,今年以来累计批发1,881.6万辆,同比增长12%。 新能源:9月1-14日,全国乘用车新能源市场零售43.8万辆,同比去年9月同期增长6%,较上月同期增长10%,全国乘用车新能源市场零售渗透率59.8%,今年以来累计零售800.8万辆,同比增长25%;9月1-14日,全国乘用车厂商新能源批发44.7万辆,同比去年9月同期增长10%,较上月同期增长21%,全国乘用车厂商新能源批发渗透率57.7%,今年以来累计批发939万辆,同比增长32%。

2.中游制造

钢铁:螺纹钢现货价格本周较上周涨0.31%至3225.00元/吨,不锈钢现货价格本周较上周涨1.32%至13586.00元/吨。截至9月19日,螺纹钢期货收盘价为3172元/吨,比上周上升1.44%。钢铁网数据显示,9月上旬,重点统计钢铁企业日均产量195.60万吨,较8月下旬下降8.51%。8月粗钢累计产量67180.57万吨,同比下降2.80%。

化工:截至9月10日,苯乙烯价格较8月31日跌326.23%至7054.60元/吨,甲醇价格较8月31日跌207.94%至2222.70元/吨,聚氯乙烯价格较8月31日跌353.73%至4747.70元/吨,顺丁橡胶价格较8月31日涨294.10%至11701.00元/吨。

3.上游资源

国际大宗:WTI本周跌0.02%至62.68美元,Brent跌1.24%至66.05美元,大宗商品CRB指数本周跌0.90%至298.99,BDI指数上周涨3.62%至2203.00。

炭铁矿石:本周铁矿石库存下降,煤炭价格下跌。秦皇岛山西优混平仓5500价格截至2025年9月15日跌0.88%至676.40元/吨;港口铁矿石库存本周下降0.35%至13803.00万吨;原煤8月产量上升2.50%至39049.70万吨。

(二)股市特征

股市涨跌幅:上证综指本周下跌1.18%,行业涨幅前三为电力设备(申万)(7.39%)、综合(申万)(5.38%)、有色金属(申万)(2.12%);跌幅前三为国防军工(申万)(-10.25%)、计算机(申万)(-7.27%)、非银金融(申万)(-4.96%)。

动态估值:A股总体PE(TTM)从上周19.54倍下降到本周19.41倍,PB(LF)从上周1.8倍下降到本周1.79倍;A股整体剔除金融PE(TTM)从上周28.75倍上升到本周28.80倍,PB(LF)从上周2.43倍上升到本周2.47倍。创业板PE(TTM)从上周53.94倍上升到本周54.53倍,PB(LF)从上周4.33倍上升到本周4.38倍;科创板PE(TTM)从上周的99.93倍上升到本周101.84倍,PB(LF)从上周5.22倍上升到本周5.32倍;沪深300 PE(TTM)从上周13. 61倍下降到本周13.44倍,PB(LF)从上周1.44倍下降到本周1.42倍。行业角度来看,本周PE(TTM)分位数扩张幅度最大的行业为家用电器、电力设备、汽车。PE(TTM)分位数扩张幅度最小的行业为公用事业、美容护理、银行。此外,从PE角度来看,申万一级行业中,石油石化、有色金属、建筑装饰、公共事业、交通运输、环保、社会服务、家用电器、农林牧渔、食品饮料、通信、非银金融估值低于历史中位数。房地产、电子、计算机估值高于历史90分位数。从PB角度来看,申万一级行业中,石油化工、基础化工、钢铁、建筑材料、电力设备、建筑装饰、公用设备、交通运输、房地产、环保、美容护理、社会服务、家用电器、轻工制造、纺织服饰、商贸零售、农林牧渔、食品饮料、医药生物、传媒、银行、非银金融估值低于历史中位数。电子估值高于历史90分位数。本周股权风险溢价从上周1.61%上升至本周1.62%,股市收益率从上周3.48%下降至本周3.47%。

融资融券余额:截至9月18日周四,融资融券余额24024.13亿元,较上周上升2.16%。

AH溢价指数:本周A/H股溢价指数下降到117.11,上周A/H股溢价指数为119.17。

(三)流动性

9月15日至9月19日期间,央行共有5笔逆回购到期,总额为30813亿元;5笔逆回购,总额为18268亿元。公开市场操作净回笼(含国库现金)共计11923亿元。

截至2025年9月19日,R007本周上升9.62BP至1.5160%,SHIBOR隔夜利率上升14.70BP至1.4610%;期限利差本周上升1.40BP至0.4889%;信用利差上升2.18BP至0.4178%。

(四)海外

美国:本周二公布美国8月零售销售环比增长0.6%,前值0.6%。本周四公布美国联邦基金目标利率4.25%,前值4.50%。本周四公布美国至9月13日当周初请失业金人数23.1万人,前值26.4万人。

欧元区:本周三公布8月欧元区CPI同比增长2%,前值为2.1%。本周三公布8月欧元区CPI环比增长0.1%,前值为0.2%。

日本:本周五公布日本8月CPI同比增长2.7%,前置3.1%。本周五公布日本央行公布利率决议0.5%,前值0.5%。

海外股市:标普500上周涨1.22%收于6664.36点;伦敦富时跌0.72%收于9216.67点;德国DAX跌0.25%收于23639.41点;日经225涨0.62%收于45045.81点;恒生涨0.59%收于26545.10点。

(五)宏观

8月发电量数据:本周一公布发电量8月同比上升1.6%;

8工业增加值数据:本周一公布工业增加值8月同比上升5.2%;

8月固定资产投资数据:本周一公布固定资产投资完成额累计同比上升0.5%。

8月财政收支数据:本周三公布公共财政收入8月同比上升2.03%,公共财政支出8月同比上升0.82%

8月新开工计划投资数据:本周三公布固定资产投资本年新开工项目计划总投资额累计同比下降3%

8月社会融资总量、外汇占款数据:本周一公布社会融资总量8月同比下降15.35%,外汇占款8月值214382亿元。

三、下周公布数据一览

下周看点:中国贷款市场报价利率(LPR):1年、中国贷款市场报价利率(LPR):5年、9月中期借贷便利(MLF)投放;美国第二季度实际GDP年化季率终值、美国第二季度核心PCE物价指数年化季率终值、美国8月PCE物价指数、9月密歇根消费者情绪指数;欧元区9月消费者信心指数初值。

9月22日周一:中国贷款市场报价利率(LPR):1年、中国贷款市场报价利率(LPR):5年、欧元区9月消费者信心指数初值

9月23日周二:无

9月24日周三:9月中期借贷便利(MLF)投放

9月25日周四:美国第二季度实际GDP年化季率终值、美国第二季度核心PCE物价指数年化季率终值

9月26日周五:美国8月PCE物价指数、9月密歇根消费者情绪指数

四、风险提示

地缘政治冲突超预期,使得原油等大宗商品价格超预期上行,进一步造成全球通胀再度出现大幅上行压力;

海外通胀反复及美国经济韧性使得全球流动性宽松的节奏低于预期,特别是美联储降息节奏、美债利率下行幅度低于预期;

国内稳增长政策力度不及预期,使得经济复苏乏力,上市公司盈利水平较长时间处于底部徘徊状态,进一步带来市场风险偏好下挫。

还没有评论,来说两句吧...