能源化工类

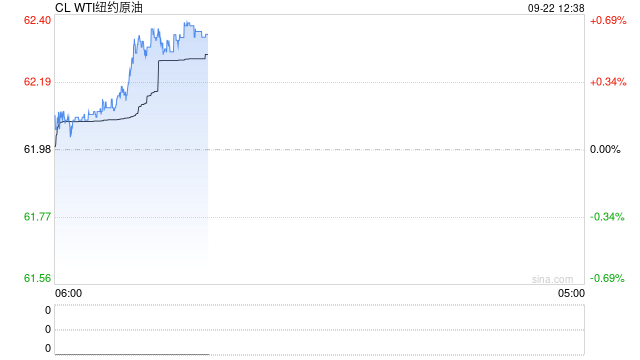

原油:季节性需求仍有承压

1、周度油价反弹后回落,截至周五,油价震荡收跌,其中WTI 10月合约收盘至62.68美元/桶,周度跌幅0.38%。布伦特11月合约收盘至66.68美元/桶,周度跌幅1.24 %。SC2511以483.6元/桶收盘,基本回吐周内涨幅。市场对需求前景的担忧拖累油价,随着夏季消费旺季结束,炼油厂对原油的需求将持续下降。

2、美国惩罚性关税对于印度的影响有所显现,油轮数据显示,印度8月份的俄罗斯石油进口量同比下降4.1%,至162万桶/日左右,约占该国总进口量的三分之一。印度是全球第三大石油进口国和消费国。数据显示,该国8月共进口石油492万桶/日,环比增长近11%,同比增长4.6%。数据并显示,印度炼油厂增加了对美国石油的进口,日均进口量约为18.7万桶,环比增长19.4%。

3、国内数据显示,8月我国原油进口量4949.2万吨,环比增加4.8%,同比增加0.8%;1-8月份,我国累计原油进口量37604.8万吨,同比增加2.5%。8月规上工业原油加工量6346万吨,同比增长7.6%;日均加工204.7万吨。1-8月份,规上工业原油加工量48807万吨,同比增长3.2%。加工量增速较1-7月增速有所加快。

4、IEA预计数据显示,7月份观察到的全球石油库存增加了2650万桶,使今年以来库存累计增幅达到1.87亿桶。然而全球石油库存仍比五年平均水平低6700万桶。经合组织成员国的商业石油库存增加了690万桶,符合季节性趋势。根据8月份的初步数据,由于海上石油库存减少被经合组织成员国的库存增加所抵消,全球石油库存基本保持不变。预计2025年下半年全球库存将以每天250万桶的速度持续增长,因为供应远远超过需求。

5、EIA周度库存数据来看,截止9月12日当周,包括战略储备在内的美国原油库存总量8.21089亿桶,比前一周下降878万桶;美国商业原油库存量4.15361亿桶,比前一周下降928.5万桶;美国汽油库存总量2.1765亿桶,比前一周下降234.8万桶;馏分油库存量为1.24684亿桶,比前一周增长404.5万桶。原油库存比去年同期低0.52%;比过去五年同期低5%;汽油库存比去年同期低1.79%;比过去五年同期低1%;馏分油库存比去年同期低0.37%,比过去五年同期低8%。

6、从国内成品油方面来看,尽管替代能源使用持续增加,但随着“双节”临近,私家车出行频率及半径增加,汽油仍有一定备货需求。下旬各海域全面开海,船用柴油需求增加。此外气温逐步回落,户外工程开工率将持续上升,秋收亦将带动农业用油增加。基本面存向好预期,需要关注节前备货需求的情况,或对油价起到支撑作用。

7、综合来看,我们认为当前原油市场的驱动偏弱,不确定性在于供应端受到地缘的影响而可能呈现收缩的情况,对油价有所支撑。从需求的季节性来看,成品油的需求整体呈现旺季转淡的格局,供需过剩的压力将逐步显现。油价整体呈现震荡运行态势。

燃料油:关注供应潜在压力

1、供应方面:贸易商表示,虽然秋季炼厂检修季预计将部分收紧亚洲地区低硫燃料油供应,但由于来自苏伊士以西市场的低硫燃料油调油组分定期流入亚洲,叠加尼日利亚Dangote炼厂由于RFCC装置停工而增加低硫燃料油出口,预计新加坡低硫市场在10月前仍将保持相对充足供应。截至9月17日当周,新加坡陆上燃料油库存录得2541万桶,环比前一周减少14.21%;富查伊拉燃料油库存录得539万桶,环比前一周减少24.03%。

2、需求方面:数据显示,8月富查伊拉港船用燃料总销量环比增长1.5%至65.52万立方米,创下自4月以来的最高水平。其中低硫销量环比增长8.2%,而高硫销量同期下降8.2%。9月埃及发电需求依然延续,不过已处于尾声,预计10月逐步回落。数据显示,埃及9月高硫燃料油进口量预计在70万吨左右,环比仍有25万吨的增量,同比持平。

3、成本方面:本周EIA和API美国商业原油库存超预期下降,主要源于出口大幅增加和进口的下滑,汽油库存也下降而馏分油库存增加。当前美国原油库存同比低0.52%,比近五年同期低5%;汽油库存与近五年同期低1%;馏分油库存比近五年同期低8%。近期乌克兰对俄罗斯石油基础设施的无人机袭击升级,引发了市场对于供应的担忧。数据显示,8月至9月中旬期间,袭击已导致俄罗斯约30万桶/日的炼油产能受到扰动,如若后续扰动持续,或倒逼上游生产商减产。宏观方面,本周议息会议上美联储宣布降息25个bp,整体符合市场预期,但内部的分歧和对通胀与就业形势的不确定性,使得后续降息路径仍有较大不确定性。此外,本周国内今年第三批成品油出口配额下发,同比增长4.94%。宏观靴子落地后,在供应过剩和地缘局势博弈之下,短期油价以区间震荡运行为主。

4、策略观点:本周,国际国际油价震荡上行,新加坡燃料油价格走势震荡上涨。从基本面看,低硫燃料油市场结构维持当前水平,高硫燃料油市场短期仍有支撑。亚洲高硫燃料油市场继续受到地区原料需求和中东夏季发电需求最后阶段的支撑。但高、低硫不断增长的供应将在未来几周对市场基本面构成压力。短期来看,FU和LU基本面暂无明显单边驱动,中东地缘局势扰动之下关注成本端原油的波动。

沥青:旺季来临支撑终端刚需

1、供应方面:近期地炼生产沥青利润持续改善,9-10月原料供应相对充足,在传统需求旺季利好提振下,多数地炼生产沥青的积极性尚可。据百川盈孚统计,地炼10月沥青排产计划预计在161万吨左右,环比上涨9%,同比上涨46%;本周国内沥青厂装置开工率为41.82%,环比上升3.44%;本周国内炼厂沥青总库存水平为26.69%,环比持平;本周社会库存率为37.85%,环比下跌0.42%。

2、需求方面:进入传统消费旺季,下游需求逐渐释放,加之临近国庆假期,终端部分项目有赶工需求,业者备货积极性开始增加。据隆众资讯统计,本周国内沥青54家企业厂家样本出货量共45.5万吨,环比增加14.6%;国内69家样本改性沥青企业产能利用率为20.2%,环比增加1.7%,同比增加3.6%,突破三年最高水平。

3、成本方面:本周EIA和API美国商业原油库存超预期下降,主要源于出口大幅增加和进口的下滑,汽油库存也下降而馏分油库存增加。当前美国原油库存同比低0.52%,比近五年同期低5%;汽油库存与近五年同期低1%;馏分油库存比近五年同期低8%。近期乌克兰对俄罗斯石油基础设施的无人机袭击升级,引发了市场对于供应的担忧。数据显示,8月至9月中旬期间,袭击已导致俄罗斯约30万桶/日的炼油产能受到扰动,如若后续扰动持续,或倒逼上游生产商减产。宏观方面,本周议息会议上美联储宣布降息25个bp,整体符合市场预期,但内部的分歧和对通胀与就业形势的不确定性,使得后续降息路径仍有较大不确定性。此外,本周国内今年第三批成品油出口配额下发,同比增长4.94%。宏观靴子落地后,在供应过剩和地缘局势博弈之下,短期油价以区间震荡运行为主。

4、策略观点:本周,国际油价整体震荡上行,沥青期现价格窄幅波动。传统消费旺季的来临带来备货需求,北方国庆节前赶工需求将有一定的支撑,而南方部分地区短期降雨将对刚需有所阻碍;但另一方面,供应整体高位运行,10月排产环比同比继续增加,可能在一定程度上影响价格上行的空间,短期沥青价格或以持稳为主,关注需求旺季的实际兑现情况。

橡胶:台风“桦加沙”来临,产区面临考验

1、供给端,本周海南产区雨水偏多,对割胶工作影响明显,本周西双版纳产区天气正常,雨水扰动逐渐减少,周内泰国产区整体降雨有所减少,原料缓慢上量。今年第18号台风“桦加沙”在9月21日-26日影响我国海南岛附近,24日~25日,海南岛北半部地区将有一次强风雨天气过程。后续进而影响东南亚橡胶产区。2025年8月中国天然及合成橡胶(包括胶乳)进口量66.4万吨,同比增长0.1%;1-8月我国天然及合成橡胶(包括胶乳)累计进口量537.3万吨,同比增长19.1%。

2、需求端,本周国内轮胎企业半钢胎开工负荷为73.66%,较上周走高0.2个百分点,较去年同期走低3.42个百分点。本周山东轮胎企业全钢胎开工负荷为65.66%,较上周走高0.07个百分点,较去年同期走高8.25个百分点。截至9月19日当周,国内轮胎企业全钢胎成品库存39天,周环比持平;半钢胎成品库存46天,周环比持平。8月份,中国出口新的充气橡胶轮胎6301万条,同比去年增长1.9%;前8月累计出口新的充气橡胶轮胎47860万条,同比增长5.6%。

3、库存:截止09-19,天胶仓单15.492万吨,周环比增加3180吨。交易所总库存19.6824万吨,周环比增加4876吨。截止09-19,20号胶仓单4.4553万吨,周环比下降1411吨。交易所总库存4.9695万吨,周环比增加2吨。截至2025年9月14日,中国天然橡胶社会库存123.5吨,环比下降2.2万吨,降幅1.8%。中国深色胶社会总库存为78.8万吨,环比降0.4%。中国浅色胶社会总库存为44.7万吨,环比降4%。

4、整体来看,第18号台风“桦加沙”在9月21日-26日影响我国海南岛附近,国内外产区天气扰动再现,产量恢复缓慢,下游轮胎需求持稳,出口支撑减弱,临近国庆假期节前积极备货,国内社库或继续维持去化。供需双增下,胶价预计震荡为主。

PX&PTA&MEG:需求利好有限,聚酯偏弱震荡

1. PX:本周PX价格僵持运行后下跌。至周五绝对价格环比下跌1.9%至816美元/吨CFR。周均价小幅压缩,环比下跌0.5%至830美元/吨CFR。截至9月19日,中国PX开工负荷为86.3%,较上期下降1.5%。亚洲PX开工负荷为78.2%,较上期下降0.8%。装置变化:天津石化39万吨装置7月22日停产检修,预计下周重启;福佳大化一条70万吨线推迟至9月中旬检修,预计10月末重启;福海创160万吨检修装置9/8日陆续重启,本周初负荷有波动,已恢复。PX供应恢复,下游TA四季度检修有所增加,基本面承压,叠加终端需求缓慢恢复,油价远期价格承压,预计价格偏弱震荡。

2. PTA:本周PTA价格涨后下跌,现货周均价在4603元/吨,环比基本持平。截至9月19日,PTA开工负荷为75.9%,周环比下降0.9%。装置变化:中泰120万吨装置检修。截至9.19,初步核算国内大陆地区聚酯负荷在91.4%附近,周环比下降0.2个百分点。TA基差偏弱运行,聚酯开工回调,需求给予支撑不足,低加工费下四季度检修有所增加,短期TA基本面利好有限,原油价格承压运行,预计TA价格偏弱震荡。

3. MEG:本周乙二醇内盘重心弱势下行,至周五下周现货成交至01合约升水95-96元/吨附近。截至9月18日,中国大陆地区乙二醇整体开工负荷在74.93%(环比上期上升0.02%),其中草酸催化加氢法(合成气)制乙二醇开工负荷在79.38%(环比上期上升2.69%)。9月15日,华东主港地区MEG港口库存约46.5万吨附近,环比上期增加0.6万吨。截至9.19,初步核算国内大陆地区聚酯负荷在91.4%附近,周环比下降0.2个百分点。国内供应裕龙石化投产、卫星石化重启以及盛虹炼化检修等装置继续推进,需求侧恢复放缓,开工负荷较同期偏低,后市乙二醇累库氛围浓厚,预计价格偏弱震荡。

聚烯烃:需求边际向好,供需差收窄

1、供应:PE方面本周前期存量检修装置多于周内重启,因此产能利用率降低,下周劲海化工、中海壳牌、辽阳石化等装置计划重启,预计产量较本周小幅增加。PP方面本周青岛大炼油20万吨/年、古雷石化35万吨/年、金诚石化、恒力石化STPP线等装置停车,导致聚丙烯平均产能利用率下降,下周绍兴三圆、中海油大榭一线及大庆炼化等装置存重启计划,预计聚丙烯产能利用率小幅增加。

2、需求:PE方面本周下游制品平均开工率较前期+0.8%。其中农膜整体开工率较前期+2.6%;PE管材开工率较前期+0.2%;PE包装膜开工率较前期+0.5%;PE中空开工率较前期+0.4%;PE注塑开工率较前期+0.5%;PE拉丝开工率较前期+1.3%。PP方面,传统需求旺季支撑,行业开工率延续走高趋势。

3、库存:PE方面,本周下游刚需有限,虽然逢低补库,但是持续补库力度不足,库存流转速度放缓,因此炼厂库存增加。PP方面,本周供应压力增加,生产企业积极出货降库存,叠加旺季需求持续恢复,总库存下降。

4、原料:布伦特原油现货价格环比上升1.91%至68.31美元/桶,石脑油价格环比上升1.33%至607.42美元/吨,乙烷价格环比上升1.60%至3476.67元/吨,动力煤价格环比上升1.79%至694.20元/吨,甲醇价格环比下降0.13%至2279.00元/吨。

5、总结:供应方面,后续产量将维持高位,需求方面随着 “金九银十” 需求旺季的到来,订单开始回暖,行业开工率逐步走高。综合来看,聚烯烃需求边际向好,供应变动不大,基本面矛盾不突出,供需差逐步收窄,整体将呈现震荡偏弱格局。

PVC:供给维持高位震荡,国内需求恢复缓慢

1、供应:聚氯乙烯企业开工率环比下降3.73%至76.96%,其中电石法开工率环比下降3.15%至76.89%,乙烯法开工率环比下降5.15%至77.12%;装置检修损失量环比上升14.89%至13.80万吨;总产量环比下降3.74%至46.09万吨,其中电石法产量环比下降3.15%至32.86万吨,乙烯法产量环比下降5.16%至13.23万吨。

2、需求:下游企业开工率环比上升3.71%至49.26%,其中管材开工率环比上升4.04%至39.13%,型材开工率环比上升0.54%至39.43%;产销率环比上升13.90%至163.96%。

3、库存:总库存环比下降0.09%至84.08万吨,企业库存环比下降1.20%至30.62万吨,社会库存环比上升0.56%至53.46万吨。

4、原料:动力煤价格环比上升1.94%至695.20元/吨,电石价格环比上升5.42%至2530.00元/吨,石脑油价格环比下降2.02%至7179.60元/吨,甲醇价格环比下降0.36%至2273.80元/吨。

5、总结:供应方面本周陕西北元、甘肃金川、新疆中泰圣雄、河南宇航及黑龙江昊华等装置检修,导致产能利用率下降,下周甘肃金川、中泰圣雄厂区等检修结束,因此预计整体供应量小幅增加。需求方面,国内房地产施工企稳回升,但同比偏弱,因此后续管材和型材开工率虽然有回升预期但增量不多。综合来看,供给维持高位震荡,国内需求恢复缓慢,并且出口受印度反倾销政策影响有所走弱。近期基差和月差绝对值维持相对高位,炼厂库存向社会转移,仓单大量增加,总库存压力较大,随着产业套保的介入,基差和月差会有所收窄,预计PVC价格震荡偏弱。

甲醇:港口供需差到达极值,后续库存将逐步见顶

1、供应:国内方面,本周内蒙古荣信、贵州天福装置检修,整体损失量偏多,产能利用率下降,下周恢复涉及产能大于计划检修及减产涉及产能,因此将导致产能利用率增加。港口方面,本周外轮到港31.84万吨;内贸船周期内补充3.59万吨,其中江苏显性0.62万吨,江苏非显性1.42;广东1.56万吨。

2、需求:本周浙江兴兴重启,其他维持前期负荷为主,江浙地区MTO开工率回升至83%,下周宁夏宝丰三期以及神华新疆烯烃装置预计重启,行业开工率将继续走高。

3、库存:内地方面,节前备货需求释放,叠加西北烯烃企业持续外采,企业库存小幅下降。港口方面,外轮到港从高位回落,下游装置负荷快速提升,库存窄幅波动。

4、总结:供应端,近期国内装置检修较多,供应阶段性低位,海外方面伊朗装置检修,到港量从高位下滑,后续伊朗装置仍受冬季限气制约,到港量将有所走弱。综合来看,兴兴装置已复产,负荷逐步提升,华东地区供需差逐步收窄,港口库存将逐步见顶,后续有望转入下降状态,预计甲醇价格进入阶段性底部,基差将逐步走强,关注逢低买入机会。

纯碱:供需驱动依旧有限,关注外围支撑因素

1、期货价格:本周纯碱期货价格宽幅波动,趋势先扬后抑。截至周五主力01合约收盘价1318元/吨,周度涨幅2.49%。

2、现货价格:本周纯碱现货价格多数稳定,个别地区小幅波动。贸易环节报价继续跟随盘面情绪波动。截至周五,沙河地区重碱送到价格1228元/吨,较上周五上涨28元/吨。

3、供应:本周部分大厂故障、检修,纯碱供应水平有所下降。隆众数据显示,本周纯碱行业开工率85.53%,周环比下降1.76个百分点;本周纯碱产量74.57万吨,周环比下降2.02%。即便供应阶段性回落但纯碱产量依旧处于近几年同比最高水平。近期市场关注要点仍在于阿拉善二期产能投放情况,点火日期略有延迟,但后续产能落地仍将给纯碱供应带来进一步提升预期,持续关注相关企业及产能动态。

4、库存:近期碱厂出货相对顺畅,库存小幅回落。隆众数据显示,本周纯碱企业库存较上周四下降2.33%,但较周一小幅提升0.49%。纯碱企业库存已连续四周去化,但幅度非常有限,去库趋势也仍不明显,当前企业库存仍处于同比最高位。

5、需求:本周纯碱需求继续跟进但幅度有限。隆众数据显示,本周纯碱表观消费量78.76万吨,周环比小幅提升0.24%,表需增幅较上周明显缩窄,但绝对水平仍处于同比高位。本周下游浮法、光伏玻璃在产日熔量维持稳定,对纯碱刚需消耗支撑仍存。不过,需求端也依旧受制于市场宽松格局牵制,中下游大规模囤货意愿仍较为缺乏。后续市场或进入中秋国庆节前补库阶段,短期纯碱需求仍有支撑因素,需关注下游备货力度。

6、宏观及政策:近期国内反内卷题材再次发酵,美联储降息后市场也开始预期国内刺激政策出台。后续宏观政策及反内卷等题材发酵仍将持续给纯碱期价提供情绪支撑,但需关注对现货产业链的实际传导进度。

7、观点小结:近期纯碱基本面指标变化幅度仍较为有限,市场新增驱动不足,后续产能增量预期加强,纯碱供需依旧偏弱,但宏观政策预期、双节备货逻辑或将给期现价格提供支撑。预计短期纯碱期货价格仍以偏强震荡趋势为主,后续跟随新增产能变化、宏观情绪变化及反内卷等题材波动幅度仍将提升。中长期纯碱宽松程度仍将进一步深化,需关注宏观情绪回暖、反内卷等对纯碱周期性的推动作用。

尿素:供需偏弱,关注低价采购情况

1、期货价格:本周尿素期货价格先扬后抑,主力01合约周五收盘价1661元/吨,周度跌幅0.36%。

2、现货价格:本周尿素现货价格窄幅波动,截至周五,山东、河南地区市场价格分别为1640元/吨、1640元/吨,分别较上周五下跌20元/吨、10元/吨。

3、供应:本周检修企业持续复产,尿素产量逐步回升。隆众数据显示,截至周五尿素日产量19.89万吨,较上周五的18.79万吨提升5.85%。后续随着检修及故障企业进一步复产、新增产能落地预期,预计尿素日产水平或再度提升,不排除冲击21万吨的可能。

4、库存:隆众数据显示,本周尿素企业库存116.53万吨,周环比提升2.88%,企业已经连续6周累库。出口订单持续兑现带动港口库存持续下降,尿素港存本周下降6.08%至51.60万吨,但依旧未能扭转企业库存累积趋势,侧面反映内需依旧偏弱。

5、需求:本周国内尿素需求支撑力度依旧不足,一方面,国内农业需求处于淡季,另一方面,下游复合肥行业开工提升幅度有限,对尿素工业需求支撑不足。隆众数据显示,本周尿素表观消费量133.08万吨,周环比下降0.17%。后续化肥行业仍有秋季肥预期,且国庆节前中下游存在备货预期,关注厂家销售动态及中下游采购情绪跟进情况。

6、出口:8月尿素出口数量预计80万吨,环比增幅预计超过41%。今年出口窗口期仅剩一个多月,后续出口量仍有增量空间,月度出口量达到100万吨以上的概率在提升。剩余窗口期内倘若出口兑现力度超预期,也将明显缓解国内阶段性供需压力,甚至可能出现出口和国内秋季肥、淡储共振可能。

7、印标及国际市场:上一轮印标结果未超预期,国际市场对国内影响暂时减弱。市场仍在猜测后续印度是否会发布新一轮国际尿素招标,届时仍需关注国际市场及印标动态、我国出口政策动态。

8、观点小结:近期国内尿素基本面依旧面临供应回升、出口订单持续兑现、企业库存继续累积、内需支撑力度不足等压制,尿素供需压力依旧偏高。期货市场短期利好因素出尽,01合约下方或继续向年初低点水平靠拢。好的方面在于价格跌至低点后仍将刺激中下游采购需求释放,届时需关注需求跟进力度能否给市场带来托底效应。中期角度市场将面临山西尿素厂家技改、北方供暖季气头企业负荷下降、秋季肥及淡储持续采购等多方因素博弈,长期行业新增产能压力依旧偏高,但需关注反内卷等政策对产业链传导等影响。

玻璃:关注节前补库及“金九银十”旺季成色

1、期货价格:本周玻璃期货价格先涨后跌,截至周五主力01合约周五收盘价1216元/吨,周度涨幅3.49%。

2、现货价格:本周玻璃现货价格走势回暖,局部地区价格持续回暖。截至周五国内浮法玻璃市场均价1166元/吨,较上周五提升2元/吨。

3、供应:近期玻璃在产产能暂无变化,隆众数据显示,截至周五玻璃在产日熔量16.02万吨/天,较上周维持稳定。下周行业产线暂未有点火或放水计划,预计玻璃在产产能依旧持稳,但仍需关注反内卷及环保政策对供应端的潜在影响。

4、库存:隆众数据显示,本周玻璃企业库存6090.8万吨,周环比下降1.1%。玻璃企业已连续两周去库,但从趋势上看玻璃企业库存波动幅度依旧有限,去库趋势仍相对不明显,当前企业库存也仍处于近几年的中等偏高水平。

5、需求:本周中下游采购情绪依旧维持,周内玻璃现货多数地区能维持产销平衡状态,但目前未有旺季超预期表现。核心限制因素仍在于下游加工企业订单存在差异,且终端需求暂未有实质性改善。隆众数据显示,本周玻璃表观消费量115.30万吨,周环比回落2.01%。 “金九银十”旺季预期仍存,且中秋国庆节前中下游仍有补库预期,预计玻璃采购需求及现货成交节前仍将保持积极状态。

6、宏观政策:近期国内反内卷题材再次发酵,且国内地产、电子产品消费政策等预期也在不断加强。后续宏观及政策仍将持续给玻璃市场情绪提供支撑,但落实至产业链或玻璃实际消费仍需较长时间。

7、观点小结:玻璃供需矛盾仍未有明显扭转,产业对后市心态依旧分化。后续基本面支撑来自于部分产线存在原料切换预期、中下游双节前补库预期以及玻璃企业持续去库,外部因素则来自于宏观及政策刺激预期。综合来看,短期玻璃市场驱动因素偏积极,期价震荡走强概率较大。但受制于终端需求改善幅度有限,建议谨慎对待上方高度。关注玻璃产线变化、中下游节前补库情况、宏观及政策导向。

还没有评论,来说两句吧...