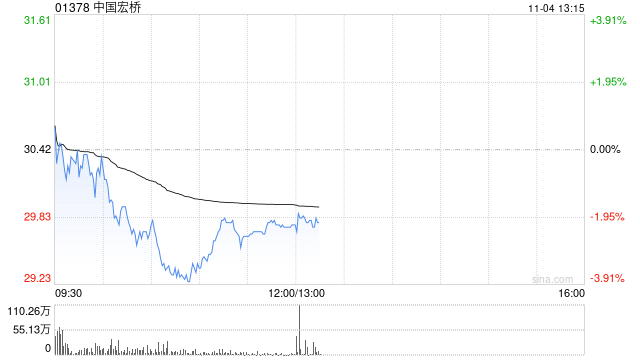

杰富瑞发表研报,维持中国宏桥(01378)“买入”评级,将中国宏桥目标价从26.90港元上调至34.1港元。该行表示,凭借核心子公司的稳健表现,中国宏桥2025年三季度业绩再超预期,未来看好其在铝行业供需向好格局下的长期增长潜力。

报告显示,中国宏桥核心子公司山东宏桥(涵盖其在中国境内全部核心资产,包括646万吨/年电解铝产能及1750万吨/年氧化铝产能)2025年前三季度实现净利润194亿元(人民币,下同),同比增长23%;据此推算,该子公司2025年三季度单季净利润达69亿元,环比增长14.4%、同比增长17.6%,业绩表现与杰富瑞此前预估基本一致。

杰富瑞分析称,三季度铝价与氧化铝价格上涨为山东宏桥贡献约5-6亿元环比净利润增量,同时云南地区雨季电价下调带来约3亿元成本节约(部分被山东厂区煤炭价格上涨抵消)。若计入印尼氧化铝项目及几内亚铝土矿业务的利润贡献,中国宏桥2025年三季度净利润(未考虑可转债公允价值变动影响)预计接近80亿元,前三季度累计净利润超200亿元,已完成市场普遍预期全年净利润的80%以上。

另外,得益于宏观环境改善与行业供需优化,2025年三季度以来铝价表现超出预期。杰富瑞指出,在美国降息落地、宏观情绪向好及潜在供应扰动消息的推动下,当前铝现货价格已突破2.1万元/吨,为四季度业绩奠定坚实基础。尽管氧化铝价格出现一定回调且煤电成本有所上升,但只要铝价维持当前水平,中国宏桥四季度营业利润有望与三季度持平。

对于可转债公允价值变动影响,公司管理层透露,2021年发行的可转债已基本完成转股,因此2025年下半年该部分对净利润的非现金影响预计将大幅减少;而2025年发行的可转债转股价格为19.36港元,当前公司股价已升至30港元左右,后续相关影响也有限。综合考虑所有因素,杰富瑞上调中国宏桥2025年、2026年净利润预测4%、8%,分别至259亿元、267亿元,对应铝价假设为2.06万元/吨、2.08万元/吨。

估值方面,杰富瑞基于2026年预期市盈率11倍,将中国宏桥目标价从26.90港元上调至34.1港元;若按2024年全年63%的分红比例计算,目标价对应股息率接近6%。该行还强调,中国宏桥持续产生强劲现金流,并通过稳定分红(分红率超60%)与股份回购,为股东创造可观回报,这也是其维持“买入”评级的重要依据。

还没有评论,来说两句吧...